Как рассчитывается каско

Содержание:

- Как действовать при аварии

- Новости в категории «Каско»

- Плюсы и минусы франшизы

- Варианты франшизы

- Что такое КАСКО?

- Как онлайн рассчитать сколько стоит страхование КАСКО на машину

- Подводные камни КАСКО

- КАСКО у популярных страховщиков

- Купить полис страхования автомобиля

- Можно ли самостоятельно рассчитать стоимость полиса страховки КАСКО на автомобиль

- Как можно снизить стоимость КАСКО?

Как действовать при аварии

Для успешной выплаты в случае повреждения застрахованной машины не менее важно знать правила действий в момент аварии, чтобы в дальнейшем рассчитывать на полноценное восстановление авто за счет компании

О том, как правильно действовать при наступлении страхового случая, подробно рассказывают при заключении договора в офисе СК, обращая внимание на особенности, установленные в конкретной ситуации

Различия могут касаться не только перечня необходимых действий, но и сроков обращения и произведения денежных возмещений. Так как риск аварии исключать нельзя, рекомендуется сразу при оформлении потребовать разъяснения действий при наступлении страхового случая.

Отличаясь в частностях, тем не менее, действует общий порядок действий со стороны автомобилиста:

При наступлении случая, необходимо сразу же зафиксировать его для последующего обращения в СК. При ДТП на дороге машину останавливают, сохраняя в том же положении все предметы, связанные с аварией. При других ситуациях может потребоваться немедленное обращение в службу МЧС или полицию. Все зависит от деталей события. Страхователь обязан немедленно оповестить свою компанию, позвонив по номеру, указанному в полисе. В период ожидания представителей государственных структур для фиксации повреждений, делают фото и видео съемку всех обстоятельств происшествия.

Сбор бумаг для обращения. Конкретный перечень во многом зависит от нюансов страхового случая. Если ущерб машине нанесен не в ДТП, не требуется справки по форме 154, постановлений и протоколов от сотрудников ГИБДД. Для правильного оформления случая в рамках добровольного полиса, готовят: паспорт, видео материал, фотографии, копию СТС или паспорт ТС, выданный действующий полис

Основанием для принятия бумаг станет надлежаще заполненное заявление на выплату в связи с причиненными повреждениями.

При подаче подготовленного перечня важно иметь оригиналы, по которым сверяют передаваемые страховщику копии. Изымать подлинники у водителя представители СК не вправе

Зачастую в офисе самостоятельно производят ксерокопирование документации, а приняв обращение, сотрудник страховой выдает расписку о получении. При отказе лично принимать заявление, тот же пакет бумаг направляют почтой, через заказную отправку, с уведомлением и описью содержимого. В течение установленного срока СК обязана представить письменный ответ с мотивированным отказом либо согласием удовлетворить требования.

Все повреждения, о которых упоминал заявитель, должны быть подтверждены, для чего производят осмотр транспорта. В случае аварии на дороге, действия выполняют аваркомы, а при других ситуациях приглашают к обследованию машины профессионального автоэксперта.

По результатам осмотра выдается заключение с оценкой причиненного ущерба и применимости страховой выплаты. Если результаты проверки не удовлетворили автомобилиста, он должен заявить свою позицию в подписываемом акте, аргументируя причины несогласия.

Если содержание экспертного заключения устраивает страхователя, в СК выдают документ, подтверждающий калькуляцию возможной выплаты. Если бумага не выдана в офисе сразу, следует направить письменный запрос о выдаче.

Компенсация, на основании произведенных вычислений, уплачивается владельцу транспорта на условиях, указанных в договоре.

Новости в категории «Каско»

22 августа 2020

В «Сбербанк Онлайн» стартовали продажи ОСАГО девяти страховых компаний

Сбербанк решил, что продавать только свои страховые продукты – не интересно, и создал маркетплейс по оформлению полисов ОСАГО. Рассказываем, как работают маркетплейсы и почему с их помощью выгодно оформлять страховые полисы.

26 июня 2020

Первый случай в истории. Владелец автомобиля получил уникальную компенсацию по Каско

320 тысяч рублей – так оценивает ущерб страховая компания пострадавшего автомобиля. В момент аварии за рулём не было водителя. Машина ехала сама, вернее, ей управлял робот.

14 января 2020

Застраховаться и не переплатить. Выгодно ли покупать онлайн-Каско?

Сегодня добровольно-принудительно Каско оформляют водители, которые покупают авто в кредит. Если верить исследованию автомобильных экспертов, Каско в офисе страховщика стоит дороже, чем у онлайн-посредника.

11 сентября 2019

Цены на Каско и ОСАГО падают: страховка для легковушки обойдётся на 5% дешевле

Средняя стоимость ОСАГО для легковых авто снизилась до 5,3 тыс. рублей. Упали на 5,4% и цены на Каско.

13 мая 2019

Страховщикам запретили выдавать одни услуги за другие и навязывать дополнительные

С 7 мая страховым компаниям запретили навязывать клиентам дополнительные услуги и выдавать одни страховки под видом других.

Плюсы и минусы франшизы

Для страховщика затраты на урегулирование небольших страховых случаев нередко оказываются соизмеримы с самим ущербом. Применение франшизы позволяет избежать данной финансовой нагрузки. Закономерно, что компании предлагают весомые скидки при внесении франшизы в договор. Страхователям такие варианты позволяют снизить стоимость КАСКО . Однако необходимо понимать, что подобная экономия чревата определёнными финансовыми рисками.

Преимущества

Размер дисконта за франшизу зависит от её величины. При этом точные значения скидки устанавливаются каждой компанией индивидуально. Чаще всего калькулятор КАСКО предусматривает установленные варианты франшизы, из которых страхователь может выбрать наиболее подходящий. Вот пример такой линейки, действующей в одной из крупных организаций:

- 3 000 рублей

- 6 000 рублей

- 9 000 рублей

- 12 000 рублей

- 15 000 рублей

- 30 000 рублей

- 50 000 рублей

- 60 000 рублей

Для каждого варианта предусмотрен свой понижающий коэффициент при расчёте стоимости страховки. Часто бывает, что размер дисконта превышает лимит франшизы в два-три раза. При таком раскладе необходимо более трёх обращений по страховым случаям, чтобы её применение оказалось неоправданным. Вероятность этого, как правило, невелика. Если же, скажем, в течение года убытков не было, страхователь оказывается в значительном плюсе.

Не стоит забывать и о том, что при невиновности в дорожно-транспортном происшествии (ДТП) сумму франшизы можно получить в рамках ОСАГО.

Конечно, это фактически удвоит необходимые усилия и затраты времени, однако позволит полностью избежать финансовых потерь.

Недостатки

При всех преимуществах франшиза может оказаться источником неприятных неожиданностей. Наверное, любой автолюбитель надеется избежать инцидентов на дороге. И когда таковые всё-таки происходят, многие оказываются к ним не готовы. В том числе финансово. Как правило, возмещение ущерба по полису с франшизой происходит в следующем порядке:

- При компенсации убытка «деньгами» величина франшизы вычитается из суммы выплаты.

- При возмещении ущерба путём направления на ремонт страховая компания переводит средства на счёт ремонтной мастерской за минусом франшизы. Недостающую сумму страхователь должен доплатить самостоятельно (обычно непосредственно на сервисе).

Вряд ли кто-то откладывает средства, сэкономленные при покупке КАСКО за счёт франшизы, на подобные экстренные ситуации. Следовательно, соответствующие финансовые потери так или иначе оказываются незапланированными. Кроме того, скажем, в зимний период из-за плохого состояния дорог даже осторожные водители могут неоднократно оказаться в роли участников ДТП.

Поэтому крайне сложно предугадать заранее, станет франшиза в конечном счёте средством экономии или источником дополнительных расходов.

Марка авто

Модель авто

Рассчитать

Варианты франшизы

Сегодня на рынке автострахования существует множество «неклассических» вариантов применения франшизы. Вот лишь некоторые из них:

- Франшиза не с первого страхового случая. Может устанавливаться, скажем, со второго или третьего обращения клиента за возмещением.

- Возрастающая франшиза. С каждым новым обращением по страховому случаю франшиза увеличивается.

- Агрегатная (суммарная) франшиза устанавливается на весь срок страхования, а не каждый страховой случай в отдельности. То есть, если агрегатная франшиза 20 000 рублей полностью вычитается страховщиком из первой выплаты, при втором и последующем обращениях страхователь получит полную выплату.

- Избирательная франшиза. Применяется лишь для определённых условий. Например, может удерживаться страховщиком из суммы выплаты только при вине страхователя в произошедшем ДТП.

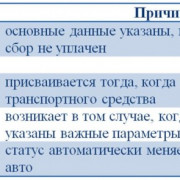

Все эти разновидности призваны найти компромиссные варианты, устраивающие обе стороны договора страхования. Они могут применяться по отдельности или в комбинации. Но к подобным инструментам следует относиться внимательно во избежание недопонимания. Бывает также, что отдельные случаи применения франшизы безальтернативно прописаны в полисе, а иногда и в Правилах страхования . Так, в качестве подобных условий можно встретить следующие варианты франшиз:

- Франшиза до момента предъявления автомобиля на осмотр. Может составлять до десяти и более процентов.

- Франшиза до установки противоугонных средств, оговорённых условиями страхования. Может доходить до пятидесяти процентов.

- Франшиза после нескольких страховых случаев. Например, с пятого обращения за выплатой.

Подобные нюансы лучше уточнить на этапе заключения договора страхования.

Что такое КАСКО?

КАСКО – это международный юридический термин, который применяется для обозначения любых транспортных средств – наземных, водных или воздушных. Термин пришел в Россию из Европы, а само название восходит к итальянскому слову «casco», который означает «борт» или «щит».

Покупая этот полис, вы можете застраховать ТС не только от ущерба и угона, но и защитить другое дорогое оборудование в авто – магнитолы, сигнализацию и т.д. И на этом преимущества страховки не кончаются:

Компенсация повреждений в ДТП – при этом неважно, кто стал виновником аварии, вы, третьи лица или стихийное бедствие. Страховая компания покроет восстановление автомобиля в любом случае.

Страховка только от угона автомобиля – или только от ущерба

Или все вместе. Если ваше транспортное средство входит в топ самых угоняемых, и при этом вы уверены в своих навыках вождения – выберите одну опцию. Если же автомобиль находится на охраняемой стоянке, то стоит отказаться от риска «Угон» в пользу страховки от нанесенного ущерба.

Страховую сумму можно установить по соглашению сторон, при этом она не уменьшится на протяжении всего срока действия документа.

Вы можете сами выбрать способ возмещения ущерба: выплата его в денежном эквиваленте или же полная оплата восстановления автомобиля в сервисном центре.

Незначительный ущерб можно компенсировать без предоставления справок из ГИБДД.

Дополнительные опции – урегулирование страховых случаев в сервисном центре, эвакуация ТС, помощь на дороге и т.д.

Что можно сказать о минусах? По мнению самих водителей, он только один – это цена. Купить полис и сэкономить очень сложно, поэтому многие страхователи решают отказаться от оформления этого документа. Однако многие банки при оформлении автокредитов требуют в том числе купить полис КАСКО, который редко обходится дешево. И желание водителей сэкономить только понятно.

Как онлайн рассчитать сколько стоит страхование КАСКО на машину

Чтобы рассчитать стоимость страховки КАСКО на новое или подержанное авто с помощью онлайн калькулятора, необходимо выполнить несколько шагов:

-

Выберите марку своего авто в списке на этой странице;

-

Укажите модель, а также основные характеристики авто (пробег, мощность, стоимость, год выпуска);

-

Введите данные о водителях (возраст, стаж и пр.);

-

Укажите тип противоугонного средства (этот шаг можно пропустить);

-

Выберите свой регион;

При необходимости введите дополнительные параметры и нажмите кнопку «Рассчитать».

Калькулятор автоКАСКО выведет результаты расчета в таблице, в которой будут указаны страховые компании, доступные в Вашем регионе, их расценки, а также описание программ страхования. Например, Вы увидите предлагает ли страховщик за эту цену эвакуацию авто при ДТП, услуги аварийного комиссара, компенсацию за полную гибель или угон и пр.

Некоторые страховые компании указывают стоимость страховки с учетом франшизы. Отметка о франшизе также будет указана в описании программы страхования.

Что такое КАСКО?

Добровольное страхование имущества, гарантирующее автовладельцу компенсацию в случае повреждения его автомобиля.

Как рассчитывается стоимость КАСКО?

Цена полиса КАСКО рассчитывается аналогично ОСАГО на основании базовых ставок и коэффициентов. Однако, коэффициенты КАСКО законодательно не определены, поэтому рассчитать страхование КАСКО вручную нельзя.

Как узнать цену страховки?

Воспользоваться страховым калькулятором на официальных сайтах страховых компаний. Сравнить предложения от разных страховщиков можно на онлайн калькуляторе стоимости автострахования на нашем сайте.

Какие основные данные указываются при расчете КАСКО?

-

марка, модель, мощность, год выпуска, стоимость и регион использования автомобиля;

-

возраст, водительский стаж и история страхования водителя.

Что еще влияет на стоимость полиса?

Существуют дополнительные повышающие или понижающие коэффициенты. Например, на цену полиса будет влиять место стоянки авто в ночное время. Также страховка с франшизой обойдется дешевле.

Как рассчитать стоимость с помощью онлайн калькулятора?

-

выберите марку своего авто в списке;

-

укажите модель, а также основные характеристики авто;

-

введите данные о водителе;

-

укажите тип противоугонного средства (необязательно);

-

выберите свой регион.

Юридическая консультация

Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди!

Получить консультацию

Подводные камни КАСКО

- Вид страховой суммы. Порой данное условие не описано ни в договоре, ни в страховом полисе. При этом в правилах может быть указано, что по умолчанию устанавливается агрегатная, то есть уменьшаемая страховая сумма. В таком случае после каждой выплаты страховая сумма уменьшается на размер перечисленного возмещения. Желательно, чтобы вид страховой суммы был указан в полисе, сертификате или договоре. Стоит отметить, что данный параметр довольно существенно отражается на цене КАСКО при расчетах.

- Система возмещения ущерба. Правилами страхования может быть установлена конкретная система определения величины убытка: с учетом износа узлов и агрегатов машины или без учета износа. Естественно, для автовладельца более выгоден последний вариант, ведь в противном случае ему придется частично оплачивать покупку деталей.

- Нормы износа транспорта. Данные сведения указываются исключительно в правилах страхования. Нормы износа имеют огромное значение при определении размера выплаты в случае конструктивной гибели автомобиля. Чем ниже процент износа в правилах КАСКО, тем больше размер выплаты. Кроме того, эти нормы применяются при определении страховой стоимости автомобиля, правда, чаще при пролонгации действующего договора добровольного автострахования.

- Тотальная гибель автомобиля. Информация о том, в каком случае страховщик имеет право признать конструктивную гибель транспортного средства, также содержится исключительно в правилах КАСКО. Обычно в данном документе указано процентное отношение стоимости ремонта к страховой сумме. Если стоимость восстановительного ремонта превышает определенный процент от страховой суммы (например, 70%), то страховая компания признает тотальную гибель автомобиля. При этом у страхователя есть право получить возмещение в полном объеме, отказавшись от годных остатков. Данное право закреплено законодательно и называется «абандон».

- Сроки извещения о происшествии. В правилах разных автостраховщиков предусмотрены различные сроки устного уведомления о происшествии и письменного извещения о произошедшем событии. Изучение соответствующего раздела правил позволит страхователю получить информацию об указанных сроках. Нужно помнить, что несвоевременное уведомление страховой компании о происшествии, особенно о хищении автомобиля, может послужить поводом для отказа в выплате возмещения.

- Сроки выплаты страхового возмещения. Как правило, страховщики прописывают в правилах КАСКО разные сроки урегулирования страхового события для разных происшествий. Например, срок рассмотрения заявления на выплату при повреждении автомашины в результате дорожной аварии обычно составляет порядка двух недель. А вот срок рассмотрения заявления на возмещение ущерба при угоне автомашины зачастую привязан к процессу уголовного расследования. Вероятнее всего, страхователю не перечислят возмещение до момента завершения расследования. В зависимости от правил страхования конкретного страховщика указанные сроки могут очень разниться, потому следует еще до момента расчета КАСКО ознакомиться с соответствующим разделом правил.

КАСКО у популярных страховщиков

В каких страховых компаниях наиболее выгодные тарифы? Для сравнения цен, можно воспользоваться онлайн-калькулятором. Интернет-сервисы быстрого сравнения продуктов СК позволяют быстро сравнить хотя бы приблизительные расценки.

Впрочем, и здесь могут возникнуть некоторые сложности. Дело в том, что каждая страховая компания старается предложить несколько выгодных программ и тарифов, чтобы каждый потребитель смог найти что-то для себя. К тому же, учитываются и региональные поправки, о которых мы говорили раньше

Стоит взять во внимание и специализации СК: часто страховщики специализируются только на определенном классе автомобилей

Популярностью среди страхователей пользуются следующие компании:

-

-

-

- Тинькофф Страхование,

- Росгосстрах,

- РЕСО,

- Ренессанс Страхование,

- Согаз,

- ВТБ Страхование,

- Страховая компания МАКС,

- Интач,

- Альянс.

-

-

Многие автолюбители обращаются в Росгосстрах. Онлайн-сервис этой компании позволяет рассчитать стоимость страхования с учетом индивидуальных потребностей. К тому же, компания предлагает разнообразные программы, среди которых – полис для новичков или страховка, покрывающая выплаты, не включаемые в ОСАГО.

Расчет страховки в РЕСО позволяет получить три суммы: стоимость полного полиса, страховка от ущерба и страховка только от хищения. При этом в РЕСО неуплата очередного взноса не приведет к мгновенному расторжению договора – у клиентов есть 15 льготных дней, в течение которых можно произвести оплату.

Быстрый расчет стоимости страховки – не единственный плюс онлайн-калькуляторов. Вы можете оформить полис страхования КАСКО онлайн, даже не переходя на другую страницу. Перенос многих операций в интернет позволяет автовладельцам не беспокоиться о потраченном на поездки в офисы страховых компаний время и вовремя делать взносы, чтобы избежать сложностей на дороге.

На портале Выберу.ру вы найдете адреса 126 страховых компаний, где можно оформить КАСКО в Москве. Также на сайте находится КАСКО калькулятор — инструмент, с помощью которого вы сможете рассчитать КАСКО на автомобиль выбранной вами марки. Расчет страховки КАСКО ведется по официальным тарифам выбранной страховой компании в онлайн-режиме без обращения в данную компанию. Получив полный расчет КАСКО от разных организаций, вы сможете сравнить полученные результаты и отметить компанию, тарифы и условия которой вы нашли наиболее подходящими. Сверившись с представленным на сайте рейтингом компаний, которые предлагают КАСКО страхование в Москве, вы сможете определиться окончательно.

Купить полис страхования автомобиля

Вы можете оформить страхование автомобиля удобным для вас способом

-

Онлайн

Онлайн

Чтобы заказать полис в режиме онлайн, просто выберите

подходящую для вас программу страхования, ознакомьтесь с ее условиями и заполните

личные данные, VIN номер и номер ПТС автомобиля, а также другие необходимые сведения.

Оплатите страховку онлайн любым удобным для вас способом. Ваш полис будет выслан на указанный

адрес электронной почты. -

По телефону

По телефону

Позвоните по телефону

✲0999✆

или8 800 333 0 999

(бесплатный звонок по России), и наши специалисты проконсультируют вас по всем вопросам,

связанным с

оформлением договора страхования, осуществят расчет стоимости страховки для вашего автомобиля. -

В офисе

В офисе

Обратитесь в любой офис «АльфаСтрахование»

в своем городе, и наши

менеджеры рассчитают стоимость полиса для вашей машины, а также помогут оформить договор на страхование

авто.

Можно ли самостоятельно рассчитать стоимость полиса страховки КАСКО на автомобиль

КАСКО – добровольное страхование имущества, гарантирующее автовладельцу компенсацию в случае повреждения его автомобиля. Условия и правила страхования страховщик определяет самостоятельно.

Добровольное страхование осуществляется на основании договора страхования и правил страхования, определяющих общие условия и порядок его осуществления. Правила страхования принимаются и утверждаются страховщиком или объединением страховщиков самостоятельно в соответствии с Гражданским кодексом Российской Федерации, настоящим Законом и федеральными законами и содержат положения о субъектах страхования, об объектах страхования, о страховых случаях, о страховых рисках, о порядке определения страховой суммы, страхового тарифа, страховой премии (страховых взносов), о порядке заключения, исполнения и прекращения договоров страхования, о правах и об обязанностях сторон, об определении размера убытков или ущерба, о порядке определения страховой выплаты, о сроке осуществления страховой выплаты, а также исчерпывающий перечень оснований отказа в страховой выплате и иные положения…

Абзац 1, п. 3, ст. 3 Закон РФ от 27.11.1992 N 4015-1

Кроме того, страховая компания сама устанавливает стоимость страховки. Цена полиса КАСКО рассчитывается аналогично ОСАГО на основании базовых ставок и коэффициентов. Однако в отличие от обязательной страховки ОСАГО, коэффициенты КАСКО законодательно не определены, поэтому рассчитать страхование КАСКО вручную нельзя.

Чтобы узнать цену страховки, Вам понадобится страховой калькулятор. Найти его можно на официальных сайтах лицензированных страховых компаний. А сравнить предложения от разных страховщиков Вам поможет на онлайн калькуляторе стоимости автострахования КАСКО в 2020 году на нашем сайте.

Как можно снизить стоимость КАСКО?

Существуют разные способы сэкономить, покупая добровольное страхование, при этом для снижения цены выбирают определенные параметры договора:

-

Включения франшизы в КАСКО договор, что есть самым распространенным методом снизить его цену. Например, франшиза составит 10 000 руб., тогда цена полиса станет меньше на 10 000 – 25 000 руб. в зависимости от конкретного случая и компании.

-

Сокращение списка страховых рисков. Если среди них будут только угон и тотал-ущерб, тариф упадет в два раза по сравнению с полным или стандартным списком рисков.

-

Не допущение к списку имеющих право водить автомобиль людей, у которых юный возраст и небольшой стаж вождения. Это иногда помогает уменьшить цену полиса до 50%.

-

Заказ страховок «оптом». Если вы планируете еще что-то страховать, например, жизнь или квартиру, или вам актуально страхование ОСАГО, ДСАГО, сделайте это все вместе или хотя бы в одной страховой компании. Это поможет сохранить еще 5-15% от суммы на страховые полисы.

-

При страховании КАСКО на остаточную стоимость кредита вы подписываете договор не на рыночную стоимость авто, а на сумму, которую должны еще выплатить банку. При таком варианте полис обойдется дешевле, но в случае гибели или угона авто возмещение от страховой фирмы получит только банк, но не вы.

-

Вы можете взять КАСКО в кредит, но при этом нужно убедиться, что в таком случае не используется повышенный коэффициент. Часто бывает нужно купить дешевый полис КАСКО для банка, ведь большинство кредиторов требуют застраховать ТС. Если денег сразу нет, то вероятнее стоимость КАСКО в рассрочку на кредитный автомобиль в Москве вам больше подойдет, чем цена за весь полис сразу.