Каско для такси: особенности оформления полиса на автомобиль, осуществляющий регулярные пассажирские перевозки

Содержание:

- Неочевидная экономия средств при покупке полиса КАСКО онлайн

- Общая средняя экономия

- Экономия средств посредством программ лояльности страховых компаний

- Актуальные вопросы и ответы на них

- Особенности страхования КАСКО для такси?

- Где оформить каско для такси?

- Виды каско для такси

- Особенности страхования такси по КАСКО

- КАСКО у популярных страховщиков

- Новости в категории «Каско»

- Поможет ли франшиза сэкономить?

- Порядок оформления

- Где застраховать такси

- Стоимость каско для такси

Неочевидная экономия средств при покупке полиса КАСКО онлайн

Время – деньги

Жители современных мегаполисов отлично понимают, что означает эта знаменитая пословица. Однако при использовании сервисов по расчёту КАСКО онлайн страхователи порой даже не задумываются об экономии собственного времени. А ведь время – крайне ценный ресурс. По сути, на работе мы обмениваем минуты своей жизни на денежные средства, вот почему говорят: «Время – деньги». При этом чтобы оформить КАСКО непосредственно в офисе страховой компании автовладелец тратит:

- 60-120 минут – время в пути (проезд до офиса СК, пробки, парковка и др.);

- 20-30 минут – ожидание в очередях;

- 40-60 минут – консультации и оформление документов.

Итого покупка полиса КАСКО оффлайн занимает порядка 2,0-3,5 часов (без учёта предстрахового осмотра транспортного средства). Универсальный калькулятор позволяет сэкономить это время и потратить его на работу или отдых перед рабочей неделей. Всё дело в том, что посчитать КАСКО онлайн можно за считанные минуты, даже не отходя от своего компьютера.

Данную экономию можно легко выразить в денежной форме. Средний доход покупателей КАСКО в России составляет порядка 350-500 рублей в час. Следовательно, 2,0-3,5 часа времени страхователя эквивалентны в среднем:

1 169 рублей = (500 + 350)/2 * (3,5+2)/2

Даже если автовладелец покупает онлайн страховку КАСКО на сайте страховой компаний, временные затраты оказываются гораздо более существенными, чем при использовании универсальных калькуляторов. Дабы сравнить предложения 10-15 страховщиков «в ручном режиме» понадобится порядка 1,5-2,0 часов. Это время необходимо на многократное заполнение данных по своему автомобилю на сайте каждой страховой компании.

Калькуляция КАСКО онлайн на универсальном сервисе позволяет получить расценки на услуги нескольких страховщиков в течение двух-трёх минут. Таким образом, даже в этом случае страхователь экономит фактически те же самые 1,5-2,0 часа или в среднем:

744 рубля = (500+350)/2 * (2+1,5)/2

Марка авто

Модель авто

Рассчитать

Прочие издержки

Чтобы добраться до офиса страховой компании и обратно домой (или на работу) придётся понести и другие расходы:

- Средний расход топлива в городском цикле составляет 12 литров на 100 км.

- Средняя стоимость А-95 – 34 рубля за литр.

- Среднее расстояние до офиса СК и обратно составляет порядка 30-40 км.

Итого: 0,12*35*34=143 рубля. Добавим к этой сумме амортизацию 2 рубля на каждый километр и получим общие прочие издержки:

213 рублей.

Общая средняя экономия

Итак, сервис по расчёту КАСКО онлайн позволяет сэкономить в среднем:

13 182* рубля = 8500+3300+1169+213

* Все цифры, приведённые в статье, являются приблизительными. Для расчёта использовались данные калькулятора КАСКО для страхователей из Москвы, Санкт-Петербурга, Московской и Ленинградской областей, а также статистическая информация, находящаяся в свободном доступе в интернете.

Экономия средств посредством программ лояльности страховых компаний

Итак, универсальный калькулятор позволяет сравнить цены на КАСКО онлайн и при этом неплохо сэкономить. Но что если даже такая «доступная» страховка кажется чрезмерно дорогой? Можно ли снизить стоимость КАСКО ещё больше?

Здесь стоит внимательно изучить «льготные» программы страхования отечественных компаний. И вновь наиболее экономичный способ – это подбор страховки КАСКО онлайн. Сегодня в интернете можно купить практически любой полис КАСКО по сниженному тарифу, в том числе:

- «Частичное» КАСКО (только от «угона и тотала» или только от «ущерба»);

- Страхование с франшизой;

- КАСКО «до второй выплаты»;

- Страхование 50/50;

- Сезонный полис;

- Полис с оплатой только запчастей при ремонте автомобиля и т.д.

Данные программы позволяют сэкономить в среднем 25% страховой премии. Если перевести это в денежный эквивалент, то получим дополнительную экономию:

10 455 рублей = (55 000 – 13 182) * 0,25

Если сложить эту сумму с другими статьями экономии, описанными выше, получим общую скидку:

23 637 рублей.

Таким образом, калькуляция КАСКО онлайн в некоторых случаях позволяет снизить страховой тариф на 43% (с 55 000 до 31 363 рублей).

Не правда ли, весьма ощутимая экономия? Разумеется, в статье приведены лишь те факторы, которые можно адекватно измерить деньгами. При этом не стоит забывать, что покупка полиса КАСКО онлайн зачастую экономит также ваши нервы. А этот ресурс, как известно, просто бесценен.

Узнать стоимость КАСКО для своего автомобиля можно буквально в несколько кликов. Потратьте две-три минуты времени, чтобы оценить все преимущества покупки страховки в сети.

Актуальные вопросы и ответы на них

Вопрос:

Можно ли оформить не «открытую» страховку осаго, а на каждого водителя по отдельности? Так дешевле. Какая практика в страховых?

Ответ:

Все зависит от владельца транспортного средства:

А) Владелец – Юридическое лицо

Полис ОСАГО оформляется только при условии, что допущено к управлению будет неограниченное количество лиц

Б) Собственник – Физическое лицо

Здесь уже присутствует право выбора:

— В случае, если осаго без ограничений, то будет действовать повышенный коэффициент в размере 1,80

— При ограниченном количестве лиц, допущенных к управлению (когда в полис записаны определенные водители), расчет делается:

По возрасту и стажу. Если водитель сменился, то в Страховой компании можно заменить его в полисе на нового.

В том случае, если возраст, стаж и коэффициент безаварийности (КБМ) у нового водителя не будут отличаться от предыдущего, то замена произойдет без каких-либо доплат.

Вопрос:

Что делать водителю, работающему на арендной машине, в случае дтп? И что делать хозяину (если страховка КАСКО)? Сколько будет длиться простой авто (должна оценка пройти, скрытые дефекты и т.д. — сразу не получится отправить в ремонт, а в аренде каждый день простоя — это убыток)

Ответ:

Действия водителя: вызвать инспектора ГИБДД. В некоторых случаях, собственник их просит позвонить с места ДТП в страховую компанию и сообщить о страховом случае, но это случается не всегда! Обычно, они вызывают ГИБДД, а затем предоставляют все Документы в компанию арендодателя, а уже представитель клиента заявляет в страховую компанию, предоставляет по доверенности все документы и решает вопрос об осмотре ТС.

Направление на ремонт страховая компания обычно выдает не позже, чем через 20 дней с момента предоставления всех документов.

Вопрос:

Вопрос про конструктор КАСКО – он включает в себя различные риски. Есть ли возможность убрать такие вещи как мелкие аварии, трещины на стекле, разбитые зеркала (небольшие повреждения), т.к. в такси это частый случай? Сделает ли это каско для такси дешевле?

Ответ:

Небольшие повреждения можно исключить как раз благодаря франшизе, о которой мы рассказали выше. Либо застраховывать такси только от полного уничтожения и угона.

Особенности страхования КАСКО для такси?

Главной особенностью страхования таксопарков и отдельных машин, предназначенных для перевозки пассажиров в качестве такси, является то, что в виду постоянного и непрерывного их передвижения они обладают большим риском попадания в ДТП, особенно в крупных городах. Исходя из этого любое такси является потенциально убыточным бизнесом ля любой страховой компании.

Так, практически каждый водитель такси или владелец таксопарка хотя бы один раз в своей жизни слышал отказ в страховой компании. Причем отказывают компании не только в оформлении каско для такси, но и осаго также расценивается как убыточная сделка. Проблему оформления полиса осаго для такси мы осветили в другой статье, которую вы также можете найти на нашем сайте.

Другой проблемой, помимо отказа страховых компаний, являются высокие тарифы, устанавливаемые андеррайтерами, в виду высокого риска возникновения страхового случая. Поэтому для владельцев таксопарков оформление каско для такси становится абсолютно невыгодным.

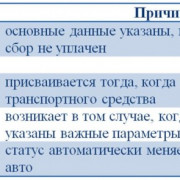

Далее кратко подведем итог, с какими же трудностями столкнуться страхователи при желании оформить каско для такси:

— Слишком завышенные тарифы, которые зачастую превышают тарифы для обычных автомобилей в 1,5-3 раза, делающее страхование такси абсолютно невыгодным как для таксопарков, так и для рядовых таксистов. — Слишком завышенные тарифы по франшизам, которые могут достигать 3% от страховой суммы в случае возникновения ДТП и 20% при угоне застрахованного автомобиля. — Строгий контроль за соблюдением правил дорожного движения. Это значит, что при несоблюдении водителем такси ПДД, в выплатах ему будет отказано. — При участии в ДТП такси, запрещено урегулирование спора с помощью европротокола. Необходимо вызывать ГИБДД. — Минимальный стаж вождения при оформлении каско для такси также останавливается высокий, обычно от трех лет.

Помимо всех вышеперечисленных проблем, стоит обратить внимание, что стоимость каско для такси также напрямую зависит от модели и производителя страхуемого автомобиля. К примеру, каско для такси китайского автопрома будет стоить в разы дороже

Где оформить каско для такси?

В наши дни на рынке существует множество страховых компаний, предлагающих разные условия каско для такси. Благодаря такому обилию рынка, зачастую страхователям бывает сложно сделать правильный выбор. Что касается оформления каско для такси, то тут все обстоит еще сложнее, так как из огромного количества компаний огромная часть просто отсеется, отказавшись страховать автомобиль-такси.

Поэтому первым дело, таксисту или таксопарку необходимо убедиться в том, что страховая компания готова предоставить полис каско для такси. После этого уже выяснять, на каких условия данный договор страхования будет возможен. Говоря об условиях, то зачастую тут преобладает стандартная ситуация. В случае, если страховая компания готова оформить полис каско для такси, то тарифы будут выше в несколько раз, чем для обычных транспортных средств.

Компания Автоплюс в свою очередь всегда готова предложить своим клиентам наиболее выгодные условия страхования по каско для такси. Помимо этого, у нас всегда есть интересные предложения для своих клиентов. К примеру, при одновременном оформлении полисов осаго и каско для такси, клиент получит скидку в размере 10% от стоимости.

Виды каско для такси

Итак, как мы уже упомянули выше, каско делится на две категории: полное и неполное.

Полное каско

Полное каско предполагает под собой покрытие ущерба в случаях, перечисленных ниже:

- угон или кража транспортного средства;

- урон в следствие ДТП;

- незаконные действия третьих лиц, например, поджог автомашины или другое приченение вреда;

- аварии с животными;

- ущерб от стихийных бедствий;

- пожар;

- провал грунта;

- техногенные аварии;

- аварии на канализационных, тепловых и водопроводных системах;

- падение каких-либо предметов.

Как вы могли догадаться, такой полис каско является самым дорогим, а говоря о каско для такси, стоит отметить, что это будет несоизмеримо дорого.

Таким образом, полное каско для такси практически не оформляется, а делается в тех случаях, когда

- у страхователя хватает достаточного количества свободных средств;

- транспортное средство было куплено за счет заемных средств, которые выдал банк.

Частичное каско

Не сложно догадаться, что частичное каско — это выбор большинства автомобилистов, которые приобретаю полис добровольного страхования, так как его стоимость выходит значительно ниже полного.

В свою очередь частичное каско покрывает следующий ущерб:

Это может быть:

- угон;

- ущерб от ДТП;

- угон + ущерб от дорожных аварий и т.д.

Одними из самых часто приобретаемых страховых продуктов частичного каско являются:

- КАСКО Лайт. В данный пакет входит покрытие убытков, возникших в результате: кражи транспортного средства, полного уничтожения, и сильный ущерб. В свою очередь при небольших повреждениях страховые выплаты не производятся. Каско Лайт идеально подходит для водителей со стажем и просто аккуратных автолюбителей.

- Антикризисное КАСКО или «Эконом». Данный пакет предусматривает под собой одно обращение в год, и только в случае угона или крупного ущерба. В данной программе нет покрытия последствий стихийных бедствий и покрытия в случае невиновности страхователя при аварии.

Преимущества и недостатки каждого вида КАСКО

Для того, чтобы вы могли наглядно выбрать наилучший вариант каско для такси, мы представим вам таблицу ниже, где рассмотри преимущества и недостатки каждого вида в отдельности. Благодаря наглядности, вы сразу сможете сделать собственные выводы и найти вид каско для такси, который подойдет именно вам.

|

Вид КАСКО |

Преимущества |

Недостатки |

|

Полное КАСКО |

— полная защита за счет возмещения убытков ото всех рисков; — доступность для всех водителей, вне зависимости от их возраста и стажа; — оформляется во всех страховых компаниях |

— высокая стоимость оформления полиса (очень невыгодно для такси) |

|

Частичное КАСКО |

— Более выгодный вариант, чем полное каско |

— защищает не ото всех рисков; — можно оформить не во всех страховых компаниях; — не подходит для транспортных средств, купленных в кредит |

|

Полис с агрегатными страховыми выплатами |

— более низкая цена за каско (в среднем на 7% — 10% от стоимости стандартного полиса); — Можно получить полную компенсацию, если доплатить страховую премию |

— уменьшение суммы покрытия при каждом страховом случае; — полную компенсацию, в случае Угона можно получить только при первом обращении; — подходит для водителей с большим стажем безаварийной езды |

|

Полис с неагрегатной суммой страхования |

— размер страховых не изменяется в течение всего срока действия полиса; |

— более высокая стоимость полиса каско |

Особенности страхования такси по КАСКО

Главная особенность оформления КАСКО для такси заключается в том, что далеко не все страховые компании готовы представить такую услугу своим клиентам. Автомобили, регулярно перевозящие пассажиров, находятся в зоне повышенного риска, поэтому их страхование часто является убыточным. Чтобы снизить возможность финансовых потерь, страховщики повышают стоимость оформления полиса, поэтому владельцам такси приходится платить большие суммы для того, чтобы обеспечить безопасность своего автомобиля.

Страхование по КАСКО для таксомоторных средств имеет и другие особенности:

- Предварительный осмотр машины. Договор будет заключен только после тщательной проверки автомобиля на предмет исправности всех узлов и агрегатов, а также на отсутствие внешних повреждений. Проводить такой осмотр будет сотрудник страховой компании.

- Франшиза. Многие страховщики определяют процент франшизы, в границах которого затраты на ремонт транспортного средства ложатся на собственника. Так компании пытаются снизить собственные риски.

- Выплата компенсации. Водитель такси не получит на руки выплату на восстановление автомобиля, а сможет произвести ремонт только в автосервисе.

- Возраст автомобилиста. Многие компании устанавливают минимальные возрастные границы для оформления КАСКО. Часто возраст автомобилиста должен быть не менее 30 лет, а водительский стаж – не менее 10 лет.

- Наличие лицензии. Заключить договор КАСКО могут только «легальные» таксисты, имеющие разрешение на перевозку пассажиров.

- Дополнительные условия. При страховании таксомоторных средств к договору добавляется дополнительный пакет опций, повышающих стоимость страховки. Например, к числу таких «бонусов» могут относиться услуги эвакуатора, помощь при оформлении документов, содействие аварийного комиссара.

КАСКО у популярных страховщиков

В каких страховых компаниях наиболее выгодные тарифы? Для сравнения цен, можно воспользоваться онлайн-калькулятором. Интернет-сервисы быстрого сравнения продуктов СК позволяют быстро сравнить хотя бы приблизительные расценки.

Впрочем, и здесь могут возникнуть некоторые сложности. Дело в том, что каждая страховая компания старается предложить несколько выгодных программ и тарифов, чтобы каждый потребитель смог найти что-то для себя. К тому же, учитываются и региональные поправки, о которых мы говорили раньше

Стоит взять во внимание и специализации СК: часто страховщики специализируются только на определенном классе автомобилей

Популярностью среди страхователей пользуются следующие компании:

-

-

-

- Тинькофф Страхование,

- Росгосстрах,

- РЕСО,

- Ренессанс Страхование,

- Согаз,

- ВТБ Страхование,

- Страховая компания МАКС,

- Интач,

- Альянс.

-

-

Многие автолюбители обращаются в Росгосстрах. Онлайн-сервис этой компании позволяет рассчитать стоимость страхования с учетом индивидуальных потребностей. К тому же, компания предлагает разнообразные программы, среди которых – полис для новичков или страховка, покрывающая выплаты, не включаемые в ОСАГО.

Расчет страховки в РЕСО позволяет получить три суммы: стоимость полного полиса, страховка от ущерба и страховка только от хищения. При этом в РЕСО неуплата очередного взноса не приведет к мгновенному расторжению договора – у клиентов есть 15 льготных дней, в течение которых можно произвести оплату.

Быстрый расчет стоимости страховки – не единственный плюс онлайн-калькуляторов. Вы можете оформить полис страхования КАСКО онлайн, даже не переходя на другую страницу. Перенос многих операций в интернет позволяет автовладельцам не беспокоиться о потраченном на поездки в офисы страховых компаний время и вовремя делать взносы, чтобы избежать сложностей на дороге.

Сравнив предложения, вы сможете выбрать наиболее привлекательное для вас. Уточнить информацию о заинтересовавшей вас организации вы можете, почитав отзывы о страховых компаниях в Зеленограде, при помощи которых можно оформить КАСКО.

Новости в категории «Каско»

22 августа 2020

В «Сбербанк Онлайн» стартовали продажи ОСАГО девяти страховых компаний

Сбербанк решил, что продавать только свои страховые продукты – не интересно, и создал маркетплейс по оформлению полисов ОСАГО. Рассказываем, как работают маркетплейсы и почему с их помощью выгодно оформлять страховые полисы.

26 июня 2020

Первый случай в истории. Владелец автомобиля получил уникальную компенсацию по Каско

320 тысяч рублей – так оценивает ущерб страховая компания пострадавшего автомобиля. В момент аварии за рулём не было водителя. Машина ехала сама, вернее, ей управлял робот.

14 января 2020

Застраховаться и не переплатить. Выгодно ли покупать онлайн-Каско?

Сегодня добровольно-принудительно Каско оформляют водители, которые покупают авто в кредит. Если верить исследованию автомобильных экспертов, Каско в офисе страховщика стоит дороже, чем у онлайн-посредника.

11 сентября 2019

Цены на Каско и ОСАГО падают: страховка для легковушки обойдётся на 5% дешевле

Средняя стоимость ОСАГО для легковых авто снизилась до 5,3 тыс. рублей. Упали на 5,4% и цены на Каско.

13 мая 2019

Страховщикам запретили выдавать одни услуги за другие и навязывать дополнительные

С 7 мая страховым компаниям запретили навязывать клиентам дополнительные услуги и выдавать одни страховки под видом других.

Поможет ли франшиза сэкономить?

Хороший способ сэкономить на каско – это оформить франшизу. Это платёж, который автовладелец платит при страховом случае. Например, если общий объём ущерба оценивается в 50 тысяч рублей, а договор страхования предусматривает франшизу в 15 тысяч, то страховая платит автовладельцу лишь 35 тысяч. Остальное он должен заплатить сам.

Обычно стоимость подобных страховок как раз ниже на стоимость франшизы. Однако если в течение страхового периода произошло несколько аварий, то плюсы франшизы исчезают.

Страховые предлагают и другие варианты франшизы, которые помогают снизить стоимость каско. Например, франшизу придётся выплачивать лишь со второго ДТП в году. Ущерб по первому страховая полностью компенсирует сама.

Ещё один пример – это франшиза виновника. Если страхователь стал виновником ДТП, то он выплачивает франшизу. Если же он не виноват, то страховая полностью покрывает ущерб за свой счёт.

В целом это может помочь снизить стоимость каско. Однако для водителя франшиза несколько увеличивает риски.

Порядок оформления

Чтобы оформить полис КАСКО для такси, потребуется придерживаться следующего алгоритма действий:

- Приехать в офис страховой компании и заполнить анкету-заявление.

- Предоставить полный комплект оригиналов документов.

- Предоставить автомобиль для оценки его внешнего и технического состояния.

- Заключить договор страхования и забрать готовый полис.

Особенности процедуры оформления

После того как автовладелец предоставит страховой компании все требуемые документы, специалист произведет расчет стоимости полиса и предложит несколько доступных вариантов на выбор

Важно иметь в виду, что цена страхования будет являться приблизительной, а точные суммы будут названы лишь после осмотра автомобиля

По итогам проверки специалист обозначит итоговую стоимость полиса и подготовит пакет документов, которые необходимо будет подписать клиенту. Однако перед тем, как подписывать договор, рекомендуется еще раз проверить правильность всех данных о водителе и автомобиле, а также условия и сроки страхования.

После того как автомобилист оплатит стоимость полиса, на руки он получит:

- оригинал страхового полиса;

- чек об оплате;

- акт с результатами осмотра машины;

- правила страхования и памятку на случай ДТП.

Необходимые документы

Клиент, обратившийся в страховую компанию с целью оформления полиса КАСКО, должен предоставить следующие документы:

- гражданский паспорт, удостоверяющий личность водителя;

- документы на машину (паспорт транспортного средства, свидетельство о регистрации автомобиля);

- водительское удостоверение (если страховка оформляется на нескольких лиц, потребуются документы каждого из них);

- лицензию на право осуществления пассажирских перевозок;

- учредительные документы (когда машина принадлежит юридическому лицу).

Также некоторые страховщики просят автомобилиста предъявить медицинскую справку, подтверждающую его здоровье и способность управлять транспортным средством.

Стоимость страхования

Страхование такси по договору КАСКО осуществляется по повышенному тарифу. На итоговую стоимость полиса влияют следующие факторы:

- марка и модель автомобиля;

- год выпуска транспортного средства (чем старше машина, тем выше дополнительный коэффициент);

- возраст водителя и опыт управления транспортными средствами;

- наличие ДТП за время водительского стажа;

- размер франшизы.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии. Это бесплатно.

Где застраховать такси

На сегодняшний день более 100 российских страховых компаний предлагают услугу страхования по КАСКО. Однако далеко не все из них работают с таксистами. Поэтому данный вопрос следует уточнить в первую очередь. Также не стоит заключать договор, основываясь лишь на стоимости страховки: иногда сэкономленные деньги могут принести проблемы с выплатой компенсации при возникновении страхового случая

Чтобы избежать возможных неприятностей, при выборе компании рекомендуется обращать внимание на следующее:

- наличие лицензии у страховщика;

- срок работы на рынке;

- количество и размеры выплат по страховым случаям;

- отзывы и рекомендации клиентов.

К наиболее крупным компаниям, предоставляющим возможность оформить КАСКО для такси, относятся, например:

- Росгосстрах;

- Согаз;

- Ингосстрах;

- ВТБ Страхование;

- Согласие;

- Ресо Гарантия;

- МАКС и другие.

Стоимость каско для такси

В основном, стоимость каско для такси, которую могут предложить страховые компании практически одна и та же. Однако здесь стоит знать следующие факторы, которые влияют на формирование цены конечных услуг страхования. Об этих факторах мы расскажем вам далее.

Год выпуска автомобиля

Итак, первым фактором, влияющем на стоимость каско для такси является год выпуска автомобиля. Чем новее страхуемый автомобиль, тем дешевле должно стоить каско для такси. Если же возраст транспортного средства начинается от 5 лет, то стоимость страхования резко возрастет. А автомобили старше 10 лет практически вовсе не рассматриваются страховыми компаниями.

Возраст таксиста

Следом за годом выпуска автомобиля сразу же идет возраст страхователя. Так, для таксистов, чей возраст еще не достиг 21 года, стоимость каско для такси во многих страховых компаниях будет очень высокой. А в некоторых случаях без наличия определенного стажа, в оформлении каско для такси будет просто отказано. Так же и для тех таксистов, чей возраст в свою очередь будет выше 65 лет тарифы по каско также будут повышенными.

Регион

Как и в случае с осаго, одним из немаловажных факторов, влияющих на ценообразования каско для такси является регион, в котором страхуется автомобиль. Так в том случае, если регион является крупно населённым и обладает большим трафиком, то каско для такси в нем будет стоить дороже, чем в регион с меньшим населением.

Франшиза

Данный термин подразумевает под собой определенную фиксированную сумму, которая не будет выплачиваться таксисту в случае ДТП. Грубо говоря это планка, ущерб до которой водителю придется возмещать самостоятельно. В случае если урон будет стоить выше размера франшизы, то убытки покрывает уже страховая компания.

Выше мы перечислили самые основные факторы, влияющие на стоимость каско для такси, но в этом разделе не стоит забывать и таких немаловажных составляющих, как:

- Место ремонта автомобиля в случае возникновения страхового случая— это может быть, как собственное СТО, так и станция, назначенная страховой компанией.

- Размер страхового возмещения без дополнительных документов, например, от ГИБДД.

- Вид страховой суммы (агрегатная или неагрегатная)

- Дополнительный сервис (эвакуация и т.д.)

- А также вид каско (полный или неполный).