«все большую популярность приобретают автокредиты с остаточным платежом»

Содержание:

- Условия выдачи:

- Основные понятия

- О переплате по кредиту – за что и сколько придется доплатить

- Плюсы и минусы автокредита с остаточным платежом

- Автокредит — услуга не для всех

- Выгоден ли автокредит с отложенным платежом

- Какие перспективы у автокредитования?

- Плюсы и минусы автокредитования с остаточным платежом

- Способы погашения остаточной стоимости автомобиля

- Отличия от классического автокредитования

- Понятие остаточного платежа

- В чем суть программы автокредита с остаточным платежом

Условия выдачи:

- Общая стоимость кредита в различных банках составляется от 100000 до 10000000 рублей;

- Обязательно оформляется страховой договор КАСКО, оплата которого включается в тело кредита;

- Первоначальный взнос составляет не менее 15 процентов цены нового автомобиля;

- Размер остаточной стоимости определяется в ходе консультации. Средняя ставка последнего платежа может составлять от 20 до 55 процентов.

Согласно условиям программы, существует несколько способов, которыми можно погасить остаток долга:

- Осуществляется единовременный платеж за счет своих средств заемщика. Автовладелец приобретает право собственности на машину после выкупа ее из залога;

- Клиент банка может оформить рефинансирование кредита на новых условиях. Он продолжает пользоваться автотранспортным средством;

- Если принято решение на замену автомобиля, покупатель оформляет новый кредит, в состав которого включается остаточная стоимость. Старая машина уходит в собственность автосалона по программе TRADE IN.

Основные понятия

Термин «автокредит» не является точным юридическим понятием. Это собирательное обозначение для целого ассортимента финансовых услуг. Объединяет их наличие трех сторон в сделке: продавец-автосалон, покупатель и банк-кредитор.

Видео ниже содержит подробную информацию о взаимоотношениях участников:

Конечно, автокредитование – не единственный способ приобрести автомобиль с привлечением заемных средств. Также можно воспользоваться потребительским займом без обеспечения и займом под залог уже имеющегося имущества (например, под залог недвижимости).

Чем автокредит отличается от простого потребительского кредита?

- Автокредит – это подвид потребительского кредитования, и брать его могут только физические лица;

- Кредит является целевым – в кредитном соглашении прописано, что средства обязательно должны быть полностью израсходованы на покупку автомобиля;

- Автокредит обязательно предполагает залог в виде приобретаемого автомобиля. Машина находится в залоге у банка до момента погашения задолженности. Машиной при этом можно пользоваться, но нельзя продать или подарить без разрешения банка.

Законы регулирующие автокредитование

Автомобильное кредитование с юридической точки зрения относится к потребительским кредитам, поэтому информацию об основных условиях автокредитования следует искать в Федеральном законе N 353-ФЗ от 21.12.2013 «О потребительском кредите (займе)».

Банки при заключении кредитного договора руководствуются правилами, которые разрабатывают сами. Содержание этих правил регулирует не только ФЗ N 353 и Закон РФ N 2300-1 от 07.02.1992 «О защите прав потребителей», но и другие законы Российской Федерации, а также нормативные акты Банка России и Положение ЦБР от 31.08.1998 N 54-П «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)».

О переплате по кредиту – за что и сколько придется доплатить

Какой бы вид автокредита вы не выбрали, вы переплатите относительно стоимости автомобиля за наличные деньги. Давайте разбираться, почему это происходит.

Для начала упомяну один любопытный психологический нюанс. Практика показывает, что покупатели, желающие взять авто в кредит, чаще поддаются на уговоры менеджеров добавить несколько опций к выбранной комплектации машины. Из-за того, что рассчитываться нужно частями и потом, покупатель в итоге платит больше, чем собирался.

Обслуживание долга

Основная причина повышения конечной цены автомобиля в том, что банк бесплатных денег не дает. Если вы добропорядочный заемщик, то заплатите только проценты по займу. Задержитесь с платежом – банк начислит пеню на срок опоздания.

Процент по кредиту

Чтобы не привязывать статью к конкретному году, я дам только основные закономерности того, как условия оформления займа влияют на процент переплаты. В потребительском кредитовании все привязано к ключевой ставке Центрального Банка РФ, она же ставка рефинансирования. Кредитные организации берут деньги у Центробанка по этой ставке, а заемщикам перепродают их с наценкой. Вот что в итоге получается:

- Минимальная ставка по классическому кредиту выше ключевой ставки ЦБ на 3-5% годовых;

- Кредитная ставка растет при упрощении условий кредитования. Отказ от страхования жизни, отсутствие документов о работе и доходе, экспресс-рассмотрение заявки, недоверие банка из-за неблагополучной кредитной истории – все это повысит стоимость ссуды еще на 1,5-3%. Возможность не покупать каско прибавит к ставке еще 4-5%;

- Выгоднее всего сейчас брать заем по госпрограмме: в этом случае итоговый процент уменьшается на величину 2/3 ключевой ставки ЦБ РФ.

Как я уже упоминал, в случае займа с отложенным платежом процент не повышается, но переплата больше.

Дополнительные комиссии

Еще не так давно банк начислял комиссии буквально на все: за выдачу кредита, ведение счета, зачисление денег на счет и даже информационные выписки со счета. Сейчас считается, что начисляемые проценты покрывают все труды банка по техническому обслуживанию задолженности. По этой причине практически все дополнительные комиссии – вне закона.

Исключением можно назвать лишь оформление пластиковой карты, привязанной к счету, так как эта опция необязательна и делается исключительно для удобства клиента – и поэтому за нее просят заплатить.

Неустойки и штрафы

Банки охотно наказывают заемщиков за несоблюдение условий кредитования, не упуская ни одной мелочи. Применительно к автокредиту, штраф можно получить за:

- Не отданный на ответственное хранение ПТС, если это обязательство прописано в договоре. Штраф начисляется за каждый день задержки;

- Просроченный ежемесячный платеж. В этом случае штраф разовый, то есть каждая просрочка – один штраф.

На сумму просроченных платежей начисляется пеня, минимальный размер которой – 1/360 от ключевой ставки ЦБ в день. В рублевом выражении эта величина составит рублей 100-150 в месяц. Банкам этого мало, и они, используя п. 2 ст. 332 ГК РФ, вносят изменения в договор и прописывают пеню большего размера – 0,5-1% от суммы просроченных платежей ежедневно.

Покупка страховки

Кредитная компания предлагает страхование очень настойчиво, потому что со страховой компанией банк заключает партнерское соглашение и получает комиссионные за каждый проданный полис:

- Добровольного страхования жизни;

- Страхования каско.

Конечно же, кредитор не вправе заставить вас приобретать страховку жизни, но если вы упрямитесь, то он имеет право отказать в одобрении заявки и охотно этим правом пользуется. Поэтому большинство заемщиков все же страхуются.

Аналогичная история и с полисами каско. Пользуясь тем, что автомобиль числится в залоге, а страхование залогового имущества обязательно (п. 1 ст. 343 ГК РФ), вас будут вынуждать купить каско в конкретной конторе по завышенной цене.

Некоторые банки предлагают приобретение авто без страховки, но отказ от каско повышает риск банка потерять залоговое имущество, и он компенсирует его значительным повышением процентной ставки.

Плюсы и минусы автокредита с остаточным платежом

У автокредита с остаточным платежом есть такие недостатки:

- Подержанные ТС нельзя приобрести в автокредит с остаточным платежом, также такая программа распространяется не на все марки автомобилей.

- Отказ автосалона от выкупа автомобиля по трейд-ин для погашения остаточного платежа. Этот риск оправдан в том случае, если по результатам технического осмотра ТС не ликвидно банку для продажи. Тогда вы будете платить остаток кредита за счет собственных средств.

- Регулярный технический осмотр автомобиля, что является обязательной, но затратной процедурой. При его отсутствии вы не продадите машину по трейд-ин, чтобы погасить остаточный платеж по автокредиту.

- Обязательное приобретение КАСКО, в связи с чем вы понесете большие расходы наряду с погашением автокредита. Статья об условиях по КАСКО при автокредите (каско при автокредите).

- Не менее 20 % — размер первоначального платежа.

И вот такие преимущества:

- Низкий ежемесячный платеж по автокредиту с остаточным платежом по сравнению с обычным кредитом для приобретения ТС.

- Самостоятельный выбор размера остаточного платежа — от 20 % до 55 %.

- Реализация ТС для погашения остаточного платежа при его бережной эксплуатации и хорошем состоянии.

- Регулярная смена автомобиля на новый, высшего класса, в том числе, за счет вырученных средств от продажи прежней по трейд-ин.

Автокредит — услуга не для всех

Чтобы получить автокредит, одного желания мало. Придется еще соответствовать представлениям банка о добропорядочном заемщике. Какие условия выдвигает банк к потенциальному заемщику? Не так уж и много:

- Гражданство РФ, причем крайне желательна постоянная прописка в том городе, где вы берете кредит;

- Возраст не менее 18 лет и не более 60 лет, причем большинство кредиторов автоматически отказывают заемщикам возрастом менее 21 года;

- Положительная кредитная история. Будет лучше, если автокредит будет не первым займом в вашем послужном списке;

- Документально подтвержденный доход, позволяющий погашать долг ежемесячными платежами;

- Деньги на первый взнос, как признак финансовой состоятельности.

Наличие водительских прав обязательным не является – не все ведь берут машину, чтобы ездить самим. Конечно, можно обойтись и без справки о доходах и первого взноса, но цена кредита вырастет. И даже с негативной кредитной историей двери банков для вас не закрыты. А вот без российского гражданства не обойтись никак.

В чем связь между пропиской и выдачей кредита?

Банки в подавляющем большинстве случаев отказывают, если заявка подана не в том регионе, где зарегистрирован заемщик. Оставив за рамками статьи рассуждения о том, почему так происходит и насколько это правильно, напомню только, что официальная регистрация по месту жительства или пребывания – это обязательное условие выдачи займа.

Наибольшее предпочтение при одобрении заявки отдается заемщикам с постоянной регистрацией и длительным стажем работы в одном и том же регионе. Если заемщик имеет постоянную регистрацию в одном городе, а работает, скажем, в соседней области, то шансы на успех сильно снижаются. Исправить ситуацию помогут документы с места работы, которые убедят банк в надежности трудоустройства заемщика – копия трудовой как подтверждение длительного стажа.

В случае, если заемщик имеет только временную прописку, то максимальный срок потребительского займа ограничен сроком окончания временной регистрации. В принципе, для рассрочки на год не станет препятствием отсутствие постоянной регистрации, но здесь уже многое зависит от доходов заемщика и от готовности банка идти на уступки.

Автокредит при стесненных финансах

Рассматривая заявку, банк будет искать подтверждения того, что вы способны выплатить заем. В идеале, вы облегчаете ему эту задачу с помощью справки о доходах (по форме 2-НДФЛ или форме банка). Кредитные организации, к слову, охотнее выдают займы наемным работникам, нежели самозанятым гражданам – не верят, видимо, в успешность малого бизнеса в нашей стране.

Вы трудитесь по найму, имеете достаточный доход, но не смогли накопить на первый взнос? Не беда! К вашим услугам кредит без первого взноса. Хуже, если работодатель платит вам черную зарплату: о нормальной справке о доходах можно забыть, и придется искать возможность автокредитования без справок.

Нет постоянного дохода и первого взноса, но есть депозит в банке? Можно взять заем в том же банке с условием, что проценты с депозита будут перечисляться в счет ежемесячных платежей. Не лишним будет оставить банку в залог что-нибудь ценное, например, недвижимость – чтобы кредитор был спокоен на тот случай, если вы захотите снять депозит.

Плохая кредитная история – приговор?

В отличие от доходов, кредитную историю заемщика банки проверяют всегда, и значение справки из бюро кредитных историй трудно переоценить. Наличие недавних просрочек по прошлым кредитам может поставить под вопрос выдачу нового.

Говоря кратко, в случае подпорченной истории у вас два варианта:

- Поискать лояльную к наличию просрочек кредитную организацию, например, банк из числа недавно открывшихся. Пока такой банк не имеет постоянной базы клиентов, его эксперты могут не так критично оценивать заемщиков;

- Поправить историю займов, взяв кредит на срок 6-12 месяцев и выплатив его без просрочек. Это послужит доказательством вашей финансовой состоятельности.

Выгоден ли автокредит с отложенным платежом

В банке обязательно скажут о том, что подобные кредиты выгодны из-за меньшего ежемесячного платежа и возможности постоянно менять машины.

Действительно, взять такой заём может автомобилист, который хочет ездить на новом авто уже через 3-4 года, сдав старое в автосалон.

Также схема выгодна для заёмщиков, которые выбирают автомобили, мало теряющие в стоимости с годами. В этом случае при должном обращении с машиной за неё можно будет выручить неплохую сумму после окончания срока кредитного соглашения. К примеру, аналитики Автостата выяснили, что за три года Volkswagen Golf теряет в цене лишь 8%. Помимо этих машин меньше всего с годами дешевеют Kia Rio, Renault Sandero, Skoda Fabia, Suzuki Splash и Citroen C1.

В плюсе останутся и бизнесмены, которые покупают ТС для заработка. Если прибыль превысит переплату, выгода налицо.

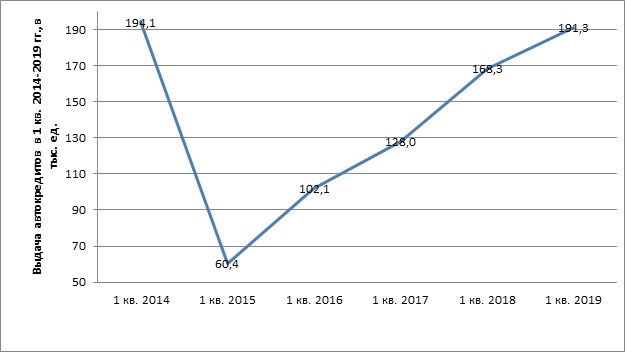

Какие перспективы у автокредитования?

Только за первую половину 2017 года ключевая ставка ЦБ РФ была снижена дважды, вследствие чего автокредиты становятся дешевле и доступнее для населения. В противовес этому, цены на новые авто непрерывно растут, и взять машину с салона даже с учетом автокредита стало сложнее. Впрочем, продление программы госсубсидирования не позволит продажам новых авто сильно просесть, поэтому будущее у автокредитной сферы хорошее, ожидается дальнейший рост объемов.

Можно предполагать, что в ближней перспективе рынок купли-продажи автомобилей изменится следующим образом:

- Доля новых транспортных средств, купленных в кредит, будет расти, а число авто, приобретенных за наличные – соответственно, падать. Главная причина – падение доходов населения и рост цен на машины;

- Автокредит с госсубсидированием будет преобладать над другими видами, поскольку предлагает привлекательный процент на покупку широкого ассортимента авто;

- Увеличится число обращений за кредитом на авто с пробегом, во многом благодаря тому, что дилеры развивают сеть центров трейд-ин, где можно купить проверенный подержанный автомобиль. По оценке специалистов, доля таких кредитов с 2013 года увеличилась с 3% до 12%.

Плюсы и минусы автокредитования с остаточным платежом

Принимая решение о том, стоит ли брать автокредит с остаточным платежом, стоит принять во внимание плюсы и минусы предложения. Преимуществами услуги выступают:

- Человек получит возможность периодически производить обмен своего транспортного средства на машину более высокого класса.

- Закрытие задолженности может быть осуществлено при помощи нескольких способов. Если у гражданина нет на руках нужной суммы, срок возврата задолженности будет продлён. Эксперты рекомендуют рефинансировать кредит на срок не более, чем один год. В иной ситуации размер переплаты существенно возрастет.

- Ежемесячный платёж значительно ниже, чем по стандартному автокредиту. Заемщик может самостоятельно регулировать размер вносимой платы по автокредиту с остаточным платежом в зависимости от доступной суммы. Величину финального взноса также можно определить самостоятельно. Он должен составлять 20-55% от стоимости автомобиля.

- Присутствует гарантия продажи машины для закрытия обязательств. С транспортным средством нужно обращаться бережно. На нём не должно быть вмятин, царапин, поломок внутренних систем и следов ДТП.

- Искать покупателя в течение длительного промежутка времени не придётся. Выкуп автомобиля осуществляет дилерский центр. Если он предлагает меньшую сумму, чем осталось внести для закрытия обязательств, заемщику придется доплатить оставшуюся сумму из собственных средств.

У услуги имеется и ряд недостатков. Соглашаясь на использование автокредита с остаточным платежом, гражданин должен быть готов к следующему:

- Если пробег автомобиля превышает допустимые требования, автосалон может отказаться приобретать транспортное средство.

- Программа даёт возможность купить только определенные модели авто. Она присутствует далеко не во всех автосалонах. Автокредит с остаточным платежом не даёт возможность купить подержанное транспортное средство.

- Размер остаточного платежа должен составлять больше 20%. Если стоимость машины доходит до 1 млн руб, сумма будет существенная. Если человек хочет оставить машину себе, он должен тщательно планировать процесс закрытия обязательств.

- Перед продажей транспортного средства должен пройти комплексный техосмотр, который выявит все имеющиеся поломки. Их присутствие негативно отразится на цене транспортного средства.

- Размер стартового платежа составляет минимум 20% от стоимости авто. Это также потребует существенных вложений.

- Автомобиль, в отношении которого была оформлена программа buy-back, должен постоянно проходить техобслуживание в сервисных центрах автосалона. Услуга стоит недешево. Если гражданин не будет выполнять требования, организация откажется приобретать машину. Прохождение техосмотра подтверждается предоставлением соответствующего документа.

- Разница между расходами на страховку, прохождение технического осмотра, уплату комиссии и процентов из суммы, которую в итоге получит человек с продажи авто автосалону, будет существенная.

Способы погашения остаточной стоимости автомобиля

Заемщик должен помнить – в конце срока кредитования остается значительная сумма. Она может составлять до 3 миллионов руб., в зависимости от ценника на авто и условий договора (до 50% можно выплатить в конце срока). Возможности оплаты:

1. Погашение своими средствами. Деньги можно полностью внести в момент последнего чека. После этого автомобиль перестает быть залогом, он больше не принадлежит ни банку, ни автосалону.

2. Выкуп авто салоном. Основное условия – покупка нового транспортного средства этой же марки. Модель может отличаться. При продаже вырученные средства (они будут гораздо меньше первоначальной стоимости ТС, ведь оно было использовано) пойдут частично на погашение займа, частью – на первоначальный взнос для будущего кредита на автомобиль с остаточным платежом. Клиент имеет право сразу полностью выкупить новую модель. Отлично подходит для автовладельцев, которые часто меняют имущество данного типа.

3. Пролонгация – продление кредитного договора. При невозможности погашения долга и при нежелании покупки нового авто можно попробовать пролонгировать ссуду, то есть увеличить длительность платежей. Обычно кредитные организации идут навстречу заемщикам и дают еще 2 года. За этот срок должник обязан погасить весь займ. Это бывает очень невыгодно, ведь процентную ставку могут повысить. За первые 2-3 года заемщик в основном оплачивал проценты, а теперь на стоимость авто снова налагаются дополнительные затраты, так долг возрастет гораздо больше.

Отличия от классического автокредитования

Различий несколько. Для потребителя привлекательным является небольшие ежемесячные выплаты. Так как 30-50 процентов от цены ТС как бы замораживаются, а еще минимум 20% – это первоначальный взнос, остается только 30-50% от ценника плюс проценты.

Обычные условия автосалонов жестче, предлагается постоянный фиксированный платеж, который может составить до 50 тысяч рублей в месяц при условии дорогостоящей модели и небольшого срока кредитования. Но при этом клиенту не придется сразу платить крупную последнюю сумму.

Выбор всегда остается за потребителем. Многие считают, что при частой смене авто удобнее воспользоваться лизингом.

Понятие остаточного платежа

Стандартный автокредит предполагает уплату первого взноса и оплату полной стоимости авто из заемных средств банка. После этого заемщик начинает погашать свои долговые обязательства по установленному графику равными платежами (часть тела кредита + процент). Часто, при ограниченном сроке погашения, минимальном первом взносе и высокой стоимости автомобиля, такие платежи оказываются достаточно большими и существенно бьют по финансовому положению заемщика.

Для таких ситуаций и существует автокредит с остаточным платежом, который выдается в случае, когда первый взнос составляет до 20% от стоимости авто. Заемщику предлагается достаточно длинный срок действия кредита (до 7 лет) и нестандартная схема погашения:

- заемщик выбирает размер последнего платежа по кредиту (20-55% от общей суммы займа);

- остальная сумма кредитного долга разбивается равными ежемесячными платежами на весь срок действия договора.

После этого заемщик уплачивает первый взнос, забирает из автосалона авто и начинает возвращать долг установленными платежами. За последний месяц действия кредитного договора ему останется внести обязательный платеж + остаточную сумму долга.

Существуют также еще два варианта погашения кредита с остаточным платежом:

- Продление на определенный срок — остаточный платеж разбивается на количество платежей, равных стандартной ежемесячной сумме. Банк продлевает действие договора на срок, необходимый для полного погашения долга и предлагает заемщику новый график.

- Выкуп автомобиля дилером – если машина остается в ликвидном состоянии (не попадала в ДТП, исправна, не изношена) на момент окончания кредитного договора, ее может по остаточной стоимости выкупить автосалон для перепродажи. Производится оценка, заемщику выплачивается оговоренная сумма денег, которой он гасит оставшуюся часть своего долга. Возможен также вариант покупки нового авто у дилера (вырученные ото возврата старой машины средства засчитываются в счет первого взноса).

Последний вариант отчасти похож на схему автолизинга. Кроме того, автовладельцу не нужно решать проблему продажи автомобиля — в конце ее заберет автосалон.

Помните, что не все банки предлагают выкуп автомобиля по завершении кредитного договора, а там, где такая услуга существует, процентная ставка по кредиту будет выше. Также банк может отказать в услуге trade in.

Причиной отказа могут быть:

- слишком большой пробег авто;

- наличие повреждений и поломок;

- обслуживание не у официального дилера;

- вмешательство в конструкцию транспортного средства;

- поломка, влияющая на основные характеристики машины;

- оценочная стоимость машины мала, и не покрывает остаточный платеж по кредиту (автосалон может забрать авто фактически бесплатно).

Отзывы о кредитах с остаточной стоимостью не всегда позитивны, так как условия займа часто невыгодны для автовладельца. Нередко партнерские автосалоны проводят заниженную оценку авто (на 10-15% ниже рынка), и потери заемщика от этого могут быть значительными.

В чем суть программы автокредита с остаточным платежом

Немногим заемщикам известна программа кредитования с остаточным платежом, как и непонятна суть продукта с иностранным названием Buy-bac («обратный выкуп»). Чтобы оценить преимущества и выбрать лучший для себя вариант финансирования покупки, предстоит разобраться, что значит кредит с остаточным платежом, и каким образом распорядиться предоставленной возможностью купить новенькое дорогое авто.

Главное отличие от обычного кредита – в суммарной выплате в течение периода погашения кредита. Если обычный клиент обязан выплатить всю цену, то заемщик по «Buy Back» может ездить на авто стоимостью в пару миллионов, выплачивая минимальные платежи в несколько тысяч рублей. Учитывая, что банк никогда не откажется от своих денег, подобная ситуация кажется неправдоподобной.

Секрет раскрывается просто – по завершении периода действия кредита клиент решает, выплачивать ли остаточную стоимость автомобиля, либо обновить автопарк, расплатившись с кредитором вырученными с продажи средствами. Примером такой программы может стать покупка авто стоимостью в 1 миллион, из которых за 3 года выплатили только 500 тысяч рублей. По завершении кредитного договора предстоит определить, как расплачиваться с банком – вернуть ему авто, взяв новую модель на новый период, либо найти средства для окончательных расчетов.

В зависимости от намерений заемщика, источником остаточного платежа могут стать:

- Личные накопления.

- Средства, вырученные с продажи транспорта через автосалон.

- Пересмотр договора с рефинансированием невыплаченного долга и отложенным погашением.

Схема пользования кредитным авто предполагает покупку с некоторым первоначальным взносом (около 15%) и обратный выкуп ТС по завершении программы автокредитования, в результате чего удается снизить величину ежемесячного платежа, который складывается из процентов и небольшой суммы от основного долга. То, что клиент не успеет вернуть, компенсируется через возврат или продажу авто, если нет желания пользоваться авто дальше. Для тех, кто намерен сохранить авто в своей собственности, должен будет внести последний (остаточный) платеж в размере 20-55%. Сколько будет платить заемщик, и как распорядится машиной по окончании срока действия договора, решает сам автовладелец.

Если изначально планировался полный выкуп транспорта, последний платеж может оказаться меньше, а регулярные выплаты за предыдущий период выше. Если заемщик хотел продать транспорт, ежемесячные платежи могут быть больше, чтобы к окончанию кредита внести меньшую сумму. Тот факт, что заемщик платит небольшие суммы, пользуясь дорогой иномаркой, означает только одно – условиями «buy back» в договоре предусмотрена крупная доля остаточного платежа.