Последствия и ответственность за неуплату транспортного налога

Содержание:

- Кто может не уплачивать автомобильный сбор

- Как законно не платить транспортный налог!!!

- Как не платить штрафы: способ № 6

- Что облагается налогом?

- Методика расчёта

- Ответственность

- Уменьшает ли налог на прибыль выплату по автомобилю

- ✅ Предложение об изменении правил

- Кто из граждан в России освобожден от транспортного налога

- Что такое транспортный налог

Кто может не уплачивать автомобильный сбор

Требования налоговой службы очень изменились за последнее время, они стали более жесткими. Поэтому владельцев авто часто интересует сколько лошадей не облагается транспортным налогом.

Во многих регионах России раньше действовал региональный закон, который освобождал от уплаты налога автомобильные средства, что были выпущены более 25 лет назад и с мощностью двигателя не больше 100 лошадиных сил.

Но 1 января 2010 года эта норма была отменена. Сегодня нужно платить сбор по конкретной схеме расчета.

Налог распространяется не только на автомобили, но и на другие виды механического транспорта:

- мотоциклы и мотороллеры;

- моторные лодки, морские или речные суда;

- сельскохозяйственная техника;

- авиация.

Категоричность налогового законодательства в 2020 году в отношении владельцев транспортных средств бесспорна. Но и здесь есть исключения, вопрос, какие транспортные средства не облагаются транспортным налогом, имеет место.

Так как на территории России некоторые машины налогом не облагаются. К ним относятся:

- Угнанные автомобили, утерянные или украденные.

- Специализированные автомобили, оборудованы для инвалидов.

- Машины с двигателем маленькой мощности — до 100 л. с. и меньше. Но только при условии, что они приобретены налогоплательщиками при содействии государственных органов социальной защиты населения.

- Техника для ведения сельского хозяйства.

- Все виды промышленных морских и речных судов.

- Пассажирские, грузовые морские, речные и воздушные суда в собственности юридических лиц, которые занимаются пассажирскими и грузовыми перевозками.

- Правительственные автомобили.

- Самолеты и вертолеты медицинской службы и санитарной авиации.

- Суда, что внесены в Российский международный реестр судов.

Исходя из вышеперечисленного, не платить транспортный налог могут следующие категории владельцев:

- Инвалиды, которым автомобили были выданы через фонды социальной защиты. При этом учитывается, сколько лошадей не облагается транспортным налогом, мощность двигателя не должна быть выше 100 л. с.

- Не уплачивают автомобильный сбор владельцы моторных лодок с двигателем мощностью 5 л. с. и меньше.

- От транспортных налогов освобождаются фермеры и сельскохозяйственные организации, которые применяют свою технику для того, чтоб производить сельскохозяйственную продукцию и заниматься ее транспортировкой.

- Не платят налогов федеральные органы исполнительной службы, где предусмотрена военная или приравненная к ней служба.

- В случае угона автомобиля и получения всех соответствующих справок из полиции, сбор на него тоже не уплачивается.

В Российской Федерации выделяют три региона, где транспортный налог на автомобили не уплачивается:

- Оренбургская область — не имеет установленного законодательством транспортного сбора на машины мощностью до 100 л. с.

- Ненецкий Автономный округ — от транспортного налога освобождены владельцы таких авто, какие имеют двигатель мощностью до 150 л. с.

- Кабардино-Балкария — сбор не уплачивается за такие машины, возраст которых старше 10 лет и мощность двигателя до 100 л. с.

Только при наличии одного из вышеперечисленных условий можно не уплачивать транспортный сбор на законных основаниях. Ставка налога существенно отличается по регионам. Существуют области с самой низкой и самой высокой ставкой.

Физические лица, что владеют автомобилями возрастом старше 10 лет, уплачивают государственный налог, как и владельцы новых машин. Ставку налога увеличивает высокая мощность двигателя.

Нюансы по поводу возраста могут возникнуть только по решению региональных властей. В некоторых областях машины определенного года выпуска не облагаются налогом.

Кроме того, в РФ выделяют категории граждан освобождающихся от уплаты транспортного налога полностью или частично, с применением льгот. Это связано с их утяжеляющим положением или слабой социальной защитой.

Поэтому органы региональной налоговой службы оказывают им помощь. Чтобы ею воспользоваться, владельцам транспортных средств нужно подать документы в налоговую по месту регистрации, которые подтверждают их статус.

Помимо паспорта и документации на машину следует приложить копию бумаги, доказывающей принадлежность к той категории, что имеет право на льготу или полное освобождение от уплаты транспортного налога. Только тогда их машины не будут облагаться транспортным сбором.

Налог на транспорт является обязательным для каждого владельца авто. Но в соответствии с законодательством, некоторые автомобильные средства не облагаются таким сбором.

Все остальные владельцы машин обязаны ежегодно уплачивать данный взнос. В противном случае их ждут штрафы или более серьезные наказания.

Как законно не платить транспортный налог!!!

Транспортный налог существует в нашей стране около сотни лет, и его обязан платить каждый владелец автомобиля. Но, многие считают, что перечисляемые в казну деньги тратятся на другие нужды, поэтому и стараются найти способы уклонения от налоговых выплат.

Как законно не платить транспортный налог?

Дорогие читатели! Моя статья рассказывает об одном из типовых способов законного решения юридических вопросов, но каждый случай носит уникальный характер.

Согласно ст. 52 и ст. 363 НК РФ автовладелец должен заплатить ТН после получения соответствующего уведомления.

Нормативно-правовые акты, регламентирующие уплату транспортного налога, четко определяют, кто обязан это делать, а кто освобожден от платежей. Но прежде, чем рассматривать эту тему подробнее, сконцентрируемся на общих моментах, когда есть возможность доказать законность неуплаты ТН:

— налоговики часто допускают ошибки при составлении уведомлений, отправке судебных исков. Несоблюдение правил делает эти бумаги недействительными, как и требования, которые здесь указаны;

— плательщик не обязан доказывать факт того, что получил уведомление или другой документ. Это должен делать истец. В рассматриваемой ситуации это будет налоговая;

— оплату можно не выполнять, если бумаги о начислении налога не оформлены в соответствующем норме формате. Они не имеют законной силы.

Эти моменты должен знать каждый, кто думает, как законно не платить транспортный налог.

Если вместо официального уведомления получена какая-то другая бумага, человек имеет законное право не выполнять никаких действий.

Если все документы были оформлены в установленном порядке, а гражданин, на чье имя их направили, не выполнил оплату в установленный срок (так не получал уведомление), через пару месяцев он получит повторное уведомление с требованием возмещения задолженности (так же не получил).

Если по истечении отчетного периода налогоплательщик не оплачивает транспортный налог, то ФНС обращается за помощью в судебные органы, где у налогоплательщика принудительно извлекут нужную сумму.

При отсутствии денежных поступлений сотрудники налоговой подают иск в суд. На это у них есть полгода.

На практике и налоговая инспекция пропускает срок подачи искового заявления в суд, но если такое заявление все таки поступило в мировой суд, тогда дожидаемся решения мирового суда, получаем его (где нас обязывают заплатить транспортный налог) и смело пишем на него возражение с последующей подачей в суд (все это нужно сделать в 10 дневный срок).

В возражении указываем:

Считаю, что данные требования о выдаче судебного приказа являются не основанными на законе, так как взыскателем не соблюден установленный законом досудебный порядок урегулирования заявленных требований об уплате транспортного налога в соответствии с частью 1 статьи 69 НК РФ. Извещение налогоплательщика об уплате транспортного налога в мой адрес со стороны Межрайонной ИФНС России №…по… области не поступало. Какие либо сведения подтверждающие получение мной информации об уплате транспортного налога Межрайонной ИФНС России №… по…области суду не представлены. Невыполнение прямой обязанности Межрайонной ИФНС России №… по… области, закрепленной в ст. 69 НК РФ, влечет нарушение ряда моих прав, в частности, право на досудебное урегулирование, разрешения заявленных требований, право на защиту при судебном разбирательстве, право на участие при судебном заседании, право на предоставление доказательств.

И суд на основании этого возражения выносит отмену, своему предыдущему решению которое было вынесено в пользу налоговой!

Срок давности взыскания транспортного налога — это период времени, за который ФНС Российской Федерации имеет право потребовать у налогоплательщика уплаты долгов (недоимок) за этот отчётный период.

Несмотря на утверждения Минфина об отсутствии сроков исковой давности в законодательстве, в 113 статье Налогового кодекса срок давности указан — 3 года.

Многие налогоплательщики жалуются, что получают письма или звонки из налоговой службы с просьбой оплатить недоимку по транспортному налогу, которая образовалась в результате неуплаты платежей прошлых отчётных периодов.

Интересно то, что иногда требование может подразумевать недоимку десяти, а то и пятнадцатилетней давности.

Запомните: никогда не оплачивайте давние недоимки, если не уверены, что они существуют. Дождитесь прояснения ситуации и только потом действуйте.

При наличии уведомления и истёкшего срока давности нужно добиться в суде обнуления долгов.

Да будет Вам счастье!

Как не платить штрафы: способ № 6

Вот вам два очередных ролика от «гениев» непонятно чего (только, конечно, не юриспруденции), которые заявляют, что придумали способ не платить штрафы. Итак, эти два ролика совершенно разные по картинке, но их объединяет общее – смысл, или, как они называют, способ не платить штрафы за нарушение ПДД.

Эти два советчика из Сети предлагают просто не платить штрафы, которые рано или поздно будут аннулированы. Идея заключается в том, что судебные приставы обычно не связываются с мелкими штрафами и в итоге просто перестают проводить какие-либо действия по их сбору. Причем сразу, как только материалы дела по неуплаченным штрафам приходят в ФССП.

Но, к сожалению, один блогер в своем оптимистичном ролике вообще не упомянул об ответственности за неуплату штрафов (хотя нет, упомянул, но не полностью, забыв о такой мере ответственности, как арест).

Второй же подробно рассказал, какая ответственность бывает, если своевременно не оплатить штраф за нарушение ПДД, напомнив, что это предусмотрено статьей 20.25 КоАП РФ, за что неплательщику грозит штраф в двойном размере от ранее не выплаченного штрафа или даже арест.

Но тем не менее автор ролика, так подробно рассказавший своим подписчикам о статье 20.25 КоАП РФ, почему-то сослался на то, что в большинстве случаев судебные приставы не применяют эту статью. Так что, по его словам, штрафы можно и не платить.

Далее согласно законодательству по прошествии установленного законом срока (срок давности взыскания за административное правонарушение) вас уже никто не сможет привлечь к административной ответственности. Затем неуплаченные штрафы так и будут висеть в базе ГИБДД, а в последующем исчезнут и оттуда.

Ни в коем случае не слушайте этих горе-учителей, выдающих себя за юристов или решивших поиграть в интернет-юристов. Во-первых, за неуплату штрафов ГИБДД в установленный законом срок вам грозит ответственность в виде штрафа в двойном размере или ареста сроком до 15 СУТОК!!!

Да, конечно, судебные приставы успевают взыскать не все невыплаченные штрафы. Но тем не менее собираемость невыплаченных в срок штрафов растет с каждым годом, так как работа ФССП становится все более эффективной.

Кроме того напомним, что протокол об административном правонарушении за несвоевременную оплату штрафа за нарушение ПДД должны составлять органы ГИБДД или ЦОДД (в случае если штраф пришел с камер этой организации), что они прекрасно делают в последние годы. Так что не надейтесь, что, если вы не оплатите штраф, о вас забудут. Да, есть такая вероятность, но она небольшая.

Кроме того не стоит забывать, что купить неоплаченные штрафы чревато еще большими проблемами. Например, судебный пристав-исполнитель может заблокировать вам все банковские счета, а также запретить выезд за границу, если сумма вашего долга перед ГИБДД превысит 10 000 рублей.

Можно бесконечно продолжать эту тему. Роликов в Сети на этот счет пруд пруди, также как и тем на различных форумах. Но одно мы хотели бы сказать: что большинство советов в Сети связаны с нарушением действующего законодательства, причем часто советы – с уголовно наказуемыми преступлениями. Поэтому мы не советуем вам слушать советы «учителей», которые могут подвести вас под монастырь.

Что облагается налогом?

В Налоговом Кодексе чётко прописано, что налогообложение распространяется на нижеследующие разновидности транспорта:

- Наземный.

- Воздушный.

- Водный.

- Снегоход и мотосани.

Взносы обязали перечислять, как граждан России (и всех приезжих иностранцев из других стран и республик), так и предприятия, если на них регистрировались транспортные средства. Никого не интересует, кто конкретно передвигается на нём, ответственен всегда хозяин.

А вот следующие средства передвижения не могут налогооблагаться:

- легковая автомашина с мощностью до 100 л.с., автомобиль, произведённый для лиц с инвалидностью и выданный органами соцзащиты;

- вёсельная / моторная лодка с мощностью двигателя до 5 л.с.;

- промысловое судно;

- морское, речное, воздушное судно, купленное частным предпринимателем–перевозчиком для осуществления своей деятельности;

- спецавтомашина, приобретённая сельскохозяйственным товаропроизводителем;

- служебный транспорт органов исполнительной власти;

- медицинский / санитарный самолёт или вертолёт;

- угнанный транспорт, на который официально открыты розыскные мероприятия (это подтверждается МВД).

Также главы регионов решают:

- как будет уплачиваться налог;

- до какого числа его следует внести;

- каким автовладельцам положены льготы и как их оформить.

После того, как размер налогового платежа рассчитан, плательщику направляется уведомление. С этим расчётом он должен пройти в ближайшее отделение банка и оплатить задолженность.

Далеко не редко средства передвижения регистрируются и в конце, и в середине года. Кроме этого, автомашина может быть продана. В этих случаях сумма налогового платежа исчисляется с уменьшающим коэффициентом. Его устанавливают, как соотношение количества месяцев, в течение которых транспорт находится во владении плательщика и общего числа месяцев в году. Причём месяцы, когда производились регистрационные процедуры считаются за полные.

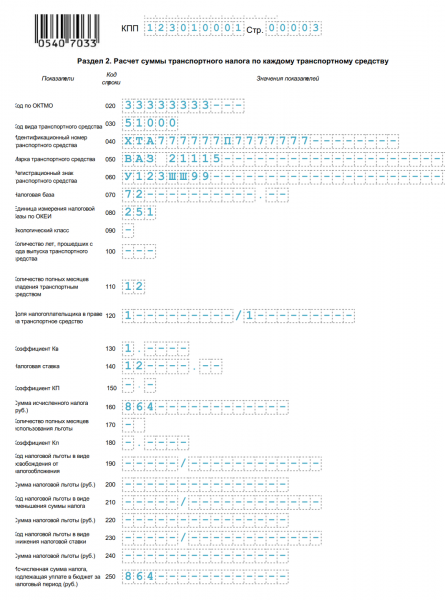

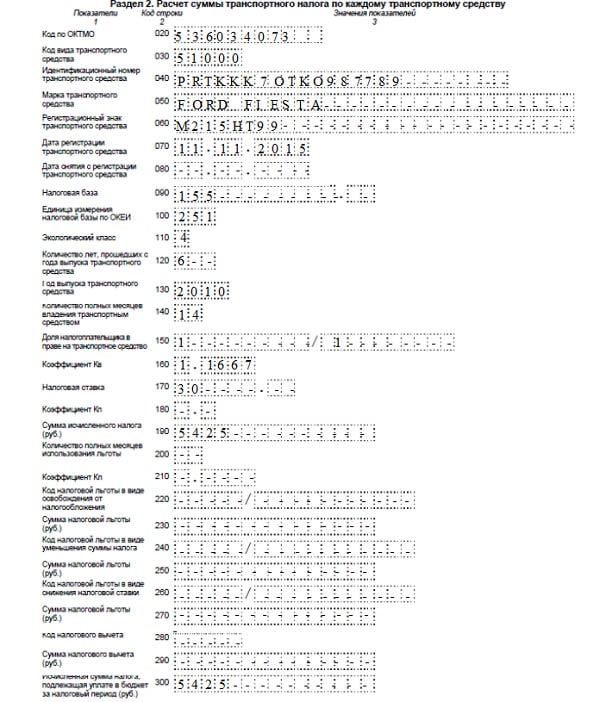

Методика расчёта

Региональный сбор на движимое имущество регулируется положениями статьи 28 НК РФ. Перечислять в бюджет налог обязан человек или организация, на чьё имя зарегистрирована техника

При этом неважно, каким образом используется транспортное средство и степень исправности. При регистрации машины в ГИБДД данные на владельца автоматически отсылаются в фискальные органы, которые проводят расчёты по формуле:

Транспортный налог = Ставка х База х (месяцы владения / 12) х Корректирующий коэффициент

Каждый российский регион самостоятельно устанавливает тарифы и льготы, поэтому для одной и той же модели автомобиля в разных муниципальных образованиях сумма сбора будет отличаться. Это даёт населению первую возможность, как снизить или не платить транспортный налог законно.

База обложения, к которой применяется ставка — мощность двигателя, измеряемая в лошадиных силах, точное значение для конкретного автомобиля указано в регистрационном документе.

Если машина поставлена или снята с учёта в середине года, то транспортный платёж рассчитают пропорционально времени владения. Например, регистрация в ГИБДД проведена 18.03.2018, тогда для целей налогообложения количество полных месяцев в собственности составляет 9.

Для легковых автомобилей стоимостью свыше 3 млн р. предусмотрено увеличение суммы транспортного сбора в зависимости от цены и времени выпуска. Так, для машины производства не более 20 лет назад, купленной за 16 млн р., налог повысится в 3 раза. Кроме того, при расчёте учитываются предоставленные законодательством льготы для различных категорий движимого имущества или физических лиц.

За физлиц вычисления производят органы ФНС и высылают уведомление с указанием:

- суммы и порядка определения сбора за текущий период;

- перерасчёта за прошедшие годы (не более 3);

- реквизитов для оплаты (в виде квитанции).

Если гражданин не согласен с данными ФНС по транспортному налогу, он имеет право выслать возражение с обоснованием собственных показателей. К бланку заявления прилагаются копии подтверждающих документов. Проверить, насколько правильно инспекция рассчитала транспортный налог, можно с помощью калькулятора на специализированных интернет-ресурсах.

ФНС обязана соблюдать порядок выдачи платёжного уведомления:

- выслать документ заказным письмом или через личный кабинет на сайте ФНС не позднее, чем за месяц до граничного срока перечисления;

- безошибочно определить сумму;

- форма бланка должна быть утверждена приказом.

С 2017 года при нарушениях, допущенных ФНС при оформлении и рассылке уведомлений, ответственность переложили на владельцев. Теперь предположение, что в этих случаях транспортный налог можно не платить, — ошибочно. Необходимо проинформировать инспекцию о том, что квитанция не получена или содержит неточности, а также перечислить сбор в бюджет. Сумму можно узнать через интернет-сервисы по личному ИНН.

Конечная дата оплаты транспортного налога в бюджет — 1 декабря следующего года.

Ответственность

Если систематически нарушать законодательные требования в сфере регулирования транспортного налога, то последуют санкции:

- Пеня за оплату сбора за прошедший год позднее, чем 1 декабря текущего периода. В 2018 г. нужно рассчитаться за 2017 г. Сумма пени составляет 1/300 процентной ставки Центробанка за каждые сутки просрочки, включая дату погашения. Формула расчёта: П = Налог х % х 1/300 х дни.

- Штраф 20% за неуплату транспортного сбора. Налагается инспектором ФНС и может быть увеличен в 2 раза, если доказано умышленное уклонение от ответственности.

- Взыскание налоговыми органами долга через суд. Процесс занимает несколько месяцев. Сперва фискальная служба попытается вразумить плательщика по-хорошему. При наличии трёхмесячной задолженности по транспортному налогу высылается требование погасить сумму не позднее 8 дней. Если результата нет, то дело попадает в высшие инстанции. На данную процедуру ФНС отводится 6 месяцев с даты возникновения задолженности. Если инспекция не уложилась в сроки, сумма взысканию не подлежит.

- При удовлетворении судом иска, дальнейшую работу с должником ведут исполнительные приставы. В счёт погашения неуплаченных сумм по транспортному налогу законом предусмотрено взыскание средств из банков, наличности, наложение ареста и реализация собственного имущества.

- Уголовная ответственность наступает за сокрытие налогов в больших и особо крупных размерах. Если за предыдущие 3 года накопилась неоплаченная сумма, превышающая 900 000 р., то придётся погасить сверх основной задолженности штраф 100-300 тыс. р. или заработок за 1-2 года, или отбыть на принудительных занятиях до 12 месяцев, или лишиться свободы на тот же срок, или просидеть под арестом до полугода. Если задолженность составляет более 4 500 000 р., то наказание ужесточается в 1,5-3 раза.

Учитывая серьёзную ответственность, в том числе и уголовную, при решении вопроса, можно ли не платить транспортный налог, необходимо тщательно взвешивать перспективы и последствия того или иного варианта.

Post Views: 1

Уменьшает ли налог на прибыль выплату по автомобилю

Помимо сбора за владение ТС собственники обязаны еще и делиться с государством частью заработанных средств. Но не совсем понятно, уменьшает ли транспортный налог налог на прибыль. Такая возможность законом действительно предоставляется. Автовладелец не должен платить налог на ту сумму, которая взята в качестве сбора за имеющийся у него транспорт. Из общей прибыли ее вычитают. И с оставшейся суммы уплачивают налог на нее.

Схема действует и в случае, когда транспортный сбор начислили, но взяли не полностью, благодаря регистрации в системе «Платон».

Но здесь из общей прибыли вычитают только сумму, внесенную в региональный бюджет. Если «Платон» получил столько же, сколько следовало заплатить в качестве транспортного сбора, то льготы на налог на прибыль не будет.

Понятнее это смотрится на примерах:

- Если начислен транспортный сбор 10 тыс. р., «Платону» отдано 5 тыс. р., то в региональный бюджет останется внести 5 тыс. р. Это и есть плата за владение автомобилем. При прибыли в 100 тыс. р. налог на нее возьмут с 95 тыс. р. (100-5= 95).

- При начисленном сборе на ТС в 10 тыс. р., уплате «Платону» той же суммы первое обязательство отменяется. То есть региональный бюджет не получит ничего. И при доходе в 100 тыс. р. налог на прибыль начисляется с этой же суммы (100-0=100).

Рекомендуем прочитать о правилах езды на нерастоможенном автомобиле. Из статьи вы узнаете о том, можно ли ездить на нерастоможенных авто, стоит ли покупать ввезенную машину на запчасти, требованиях России к таможенному оформлению. А здесь подробнее о том, как проходит процедура утилизации авто в ГИБДД.

ФНС рассчитывает размер сбора за владение машиной на основании имеющихся сведений о ней и собственнике. О том, как уменьшить транспортный налог, последний должен побеспокоиться сам. Но не стоит ради этого обманывать. Попытка будет считаться мошенничеством, за которое полагается штраф.

✅ Предложение об изменении правил

Законодатели предложили освободить от транспортного налога всех россиян, которые не пользуются автомобилем в течение 6 месяцев и более. Если подобная инициатива будет принята, то регистрация простаивающих авто будет приостановлена на срок от 6 месяцев. Номера придется сдать на бесплатное хранение в ГИБДД. Нарушителям, которые попытаются сесть за руль в период приостановки, предусмотрят дополнительное наказание.

Если подобное предложение будет принято, то собираемость транспортного налога может сократиться вдвое. В нынешних экономических условиях власти могут отложить принятие инициативы. Критики отмечают, что такие изменения приведут к росту налоговой нагрузки на тех, кто регулярно использует автомобиль.

Сами граждане выступали с аналогичными инициативами по изменению порядка начисления транспортного налога. В частности, они предлагали включить налог в стоимость топлива. В результате активные пользователи машины будут платить отчисления в бюджет, а часть граждан получит освобождение.

Рейд «Должник». Могут ли ГИБДД и приставы отобрать машину

Читать

5 способов проверить долги физических лиц

Подробнее

Как себя вести, если остановила ДПС ГИБДД

Смотреть

Кто из граждан в России освобожден от транспортного налога

Транспортный налог (ТН) устанавливается налоговым кодексом РФ, им же определяется порядок, ставки и сроки уплаты пошлины. Льготы и освобождения граждан от налога в большой степени зависит от региона, но все же есть общие правила, которых придерживаются все области в Российской Федерации. Во многих российских регионах от уплаты ТН освобождается:

- ветераны ВОВ, участники Отечественной войны, получившие увечье (инвалиды), бывшие заключенные фашистских концлагерей любого возраста;

- герои РФ или Советского Союза, обладатели награды Орден Славы различной степени;

- лица, оказавшиеся в зоне облучения на Чернобыльской АС во время аварии, пользующиеся соответствующими льготами;

- пенсионеры мужского пола возраста более 60 лет, женщины старше 55 лет, получающие законную пенсию. Пенсионеры, бывшие работники Крайнего Севера, и ушедшие на заслуженный отдых раньше, освобождаются от налога: женщины – с 50 лет, мужчины – с 55 лет;

- инвалиды и ветераны, принимавшие участие в любых войнах;

- лица, работавшие на государственных военных объектах во время испытания термоядерного оружия;

- все инвалиды второй и первой группы в независимости от степени полученного увечья;

- опекун ребенка-инвалида, им может быть один из родителей;

- отец или мать в многодетной семье (кто-то один из них), или опекун, если у детей нет родителей.

Многим категориям граждан полное освобождение от ТН дается в том случае, если на автомобиле установлен двигатель мощностью не более ста лошадиных сил. Если мощность автомобильного мотора превышает установленное значение, то налог берется только с лошадиных сил, которые идут свыше нормы. Если инвалид 2-й группы имеет в своем распоряжении два транспортных средства и более, он освобождается от уплаты налога только за одно ТС. Это правило касается также иных категорий граждан.

Законно не платить транспортный налог могут собственники, у которых ТС:

- находится в угоне, для этого в местное отделение налоговой службы собственнику необходимо представить соответствующую справку из полиции;

- имеет мощность силового агрегата менее 70 лошадиных сил. Необходимые данные указаны в документе ТС (в свидетельстве о регистрации).

Также нет необходимости платить ТН за моторную лодку с двигателем мощностью менее 5 л. с. или судно промыслового назначения, за сельскохозяйственный транспорт.

Что такое транспортный налог

Это региональный налог, который платят владельцы транспортных средств указанных в п. 1 ст. 358 Налогового Кодекса РФ. Если речь идет о водном транспорте, объектами налогообложения являются моторные лодки, катера, гидроциклы, яхты и парусно-моторные суда (358·1 НК РФ).

Применительно к транспортному налогу легальное уменьшение суммы ежегодной его уплаты для автомобилистов вполне реально и не противоречит законодательству. Так, снижение транспортного налога допускает в первую очередь само государство. Ведь Налоговый кодекс привязывает транспортный налог не к федеральному бюджету, а к местному. Иначе говоря, каждый регион самостоятельно решает, какие ставки транспортного налога будут действовать на его территории.

Из «маломерного флота» не являются объектом налогообложения весельные лодки, а также моторные лодки с двигателем мощностью до 5 л.с. включительно (358·2·1 НК РФ). Уплатить транспортный налог (ТН) нужно не позднее 1 декабря года, следующего за налоговым периодом. Т.е. за 2017 год транспортный налог нужно уплатить до 1 декабря 2018 г.