Форма таможенной декларации на транспортное средство

Содержание:

- Документы, которые также вас могут заинтересовать

- Документы водителя и пассажиров для зарубежной поездки на автомобиле

- Требования к заполнению

- Кто и куда сдает

- Формы ДТС-1 и ДТС-2

- Ошибки при заполнении таможенной декларации на авто

- Декларирование автомобилей физическими лицами

- Электронное оформление таможенной декларации

- Заполнение Приложения А по легковым автомобилям

- Частые ошибки при заполнении таможенной декларации

- пассажирская таможенная декларация лнр бланк скачать – Берег

- Виды ГТД

Документы, которые также вас могут заинтересовать

- Энергетическая декларация потребителя топливно-энергетических ресурсов бюджетной организации комплекса социальной сферы города Москвы с объемом энергопотребления до 1 тыс. т у.т. включительно. Форма N 1

- Энергетическая декларация потребителя топливно-энергетических ресурсов бюджетной организации комплекса социальной сферы города Москвы с объемом энергопотребления свыше 1 тыс. т у.т. Форма N 1

- Ходатайство (декларация) заинтересованного лица о намерениях в реализации инвестиционного проекта на территории города Подольска Московской области

- Форма титульного листа декларации безопасности промышленного объекта

- Форма заявки-декларации на услуги (работы) (обязательная форма)

- Форма заявки-декларации на продукцию (обязательная форма)

- Форма декларации безопасности гидротехнических сооружений (кроме судоходных гидротехнических сооружений)

- Форма декларации о соответствии продукции требованиям технических регламентов

- Форма декларации-заявки на проведение сертификации изделия

- Форма декларации о соответствии качества продукции требованиям Системы сертификации ГОСТ Р (обязательная форма)

- Типовое ходатайство (декларация) о намерениях инвестора (заказчика) (о размещении строительства (нового), капитальном ремонте, расширении, реконструкции и техническом перевооружении предприятия, здания или сооружения) на территории Орехово-Зуевского муниципального района Московской области

- Таможенная декларация на автомобиль (транспортное средство)

- Таможенная декларация для таможенного контроля за товарами и предметами, принадлежащими физическим лицам

- Таможенная декларация (для декларирования автотранспорта, предназначенного для личного пользования физических лиц, аккредитованных (зарегистрированных) на таможенной территории республики Казахстан). Форма N Т-6/АС

- Таможенная декларация для отправки партии депеш с международных почтовых отправлений (МПО) через шереметьевскую таможню. Форма N CN 23

- Схема расположения мест проведения работ при использовании лесов (приложение к Лесной декларации)

- Проектная декларация

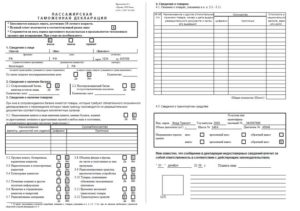

- Пассажирская таможенная декларация

- Объемы использования лесов, не связанные с заготовкой древесины и живицы (приложение к Лесной декларации)

- Объем использования лесов для заготовки древесины и живицы (приложение к Лесной декларации)

Документы водителя и пассажиров для зарубежной поездки на автомобиле

Многие россияне интересуются, какие документы должны быть при себе. Так, для путешествий понадобится наличие следующего:

Действующий загранпаспорт и при необходимости виза, за выдачей которой следует обратиться в Консульство, Посольство или визовый цент страны, куда планируется поездка.

Медицинская страховка. Такая бумага оформляется во время подготовки всей документации, которая требуется для получения визы. Стоит отметить, что страховка должна быть у каждого пассажира, в том числе и ребёнка.

Документ, свидетельствующий о бронировании гостиницы или приглашение принимающей стороны.

Если среди пассажиров есть ребенок, на него должно быть свидетельство о рождении или загранпаспорт, в случае, если ему уже исполнилось 14 лет

В первом случае важно, чтобы ребёнок был вписан в загранпаспорт или визу одного из родителей. При путешествии с одним родителем, необходимо предоставление нотариального заверения, выступающего как разрешение второго родителя на выезд ребёнка из страны.

При наличии этих всех документов у водителя и его пассажиров не должны возникнуть какие-либо проблемы.

Требования к заполнению

Перед тем как заполнить декларацию на посылку, внимательно ознакомьтесь с правилами оформления таможенной документации. В противном случае работники Почты России откажут в приеме почтового отправления за рубеж.

Правила заполнения при декларировании:

- Используйте унифицированные бланки, утвержденные в приложениях к регламенту письменной корреспонденции.

- Заполняйте бумаги только латинскими буквами. Не допускается оформление на русском языке. Рекомендовано заполнять бланк на языке, понятном для страны, в которой находится получатель.

- Недопустимы помарки, исправления и зачеркивания. Если допустили ошибку, то заполните бланк заново.

- Четко определите категорию отправления: подарок, документы, продажа или возврат товара, образцы и прочее.

- В табличной части документа перечислите содержимое отправления. В отношении каждого объекта укажите количество, стоимость и вес. Если содержимое раскрыто неполно или недостоверно, с отправкой возникнут проблемы при таможенной проверке.

- Распечатанная декларация для отправки посылки за границу и вся сопроводительная документация надежно крепится к посылке. Допускается использовать специальный самоклеящийся пакет.

- Отправитель вправе положить декларационные документы в посылку. В таком случае сделайте отметку на внешней стороне макета или коробки.

- Учтите, что некоторые товары в иностранные государства. Необходимо заранее проверить возможность отправить тот или иной продукт за границу. Не забывайте, что в России действуют аналогичные ограничения по вывозу.

Рекомендуем использовать для заполнения специальный сервис, размещенный в открытом доступе на официальном сайте Почты России. Электронная таможенная декларация для посылки за границу доступна к заполнению только после входа под своей учетной записью на сайт. Если учетной записи нет, зарегистрируйтесь, это займет не больше минуты.

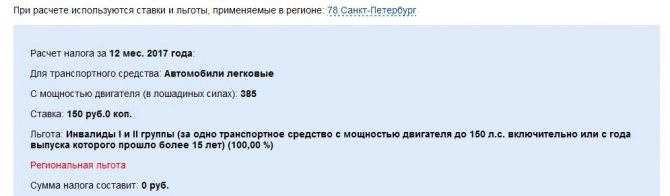

Кто и куда сдает

Декларация представляется в налоговые органы по месту нахождения транспортных средств (в соответствии с пунктом 1 статьи 363.1 НК РФ) или по месту постановки на учёт крупнейшего налогоплательщика (в соответствии с пунктом 4 той же статьи).

Сбор региональный, поэтому ставки в городах России различаются.

В конце 2018 года депутаты рассматривают законопроект, отменяющий транспортную декларацию. Однако даже в случае его принятия эти изменения вступят в силу только в следующем году — так что отчитаться за 2019 год необходимо в любом случае.

Юридические лица, которые платят транспортный налог, должны сдавать отчёты в виде деклараций до 1 февраля года, следующего за отчетным. Иначе штраф составит 5% не уплаченной в срок налоговой суммы за каждый полный или неполный месяц просрочки представления декларации.

Штраф не может быть:

- больше 30% не уплаченной в срок суммы, подлежащей уплате по опоздавшей декларации;

- меньше 1000 рублей (п. 1 ст. 119 НК РФ, Письмо Минфина от 14.08.2015 N 03-02-08/47033).

Ставки транспортного налога, сроки уплаты налога и авансовых платежей по нему устанавливаются в каждом регионе отдельно (п. 1 ст. 361, п. 6 ст. 362, п. 1 ст. 363 НК РФ). При этом срок уплаты налога за год не должен быть установлен ранее 1 февраля следующего года (п. 1 ст. 363 НК РФ).

Алгоритм расчета транспортного налога для юридических лиц читайте в статье.

- лично или через представителя;

- по почте (с описью вложения);

- через интернет (в порядке, указанном в Приказе МНС РФ от 02.04.2002 N БГ-3-32/169).

Обратите внимание! В случае направления документов по почте или через интернет, днем представления считается день отправки. Декларация по транспортному налогу состоит из 3 частей:

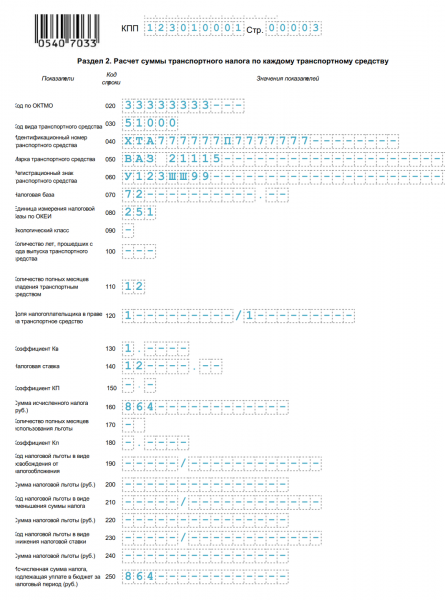

Декларация по транспортному налогу состоит из 3 частей:

- Титульный лист.

- Раздел 1 (Сумма налога, подлежащая уплате в бюджет).

- Раздел 2 (Расчет суммы налога по каждому ТС).

Обратите внимание: Декларации за 2019 год необходимо подавать по новому образцу. В чем разница между старым и новым форматом документа, читайте ниже

Декларация по транспортному налогу подается только теми организациями, на которых зарегистрированы одно или несколько транспортное средства. Данное положение закреплено в статье 357 Российского Налогового кодекса. Компании, которые не имеют собственного транспорта, не должны подавать нулевую декларацию, поскольку такие структуры не принадлежат к числу плательщиков данного вида налогов.

Что касается сроков регистрации автомобиля юридическими лицами, то подавать отчет нужно даже в том случае, если организация-налогоплательщик зарегистрировала автомобиль лишь в начале декабря 2019 года. Если регистрация прошла до 15 декабря, налог рассчитывается с учетом этого месяца.

Подробная инструкция заполнения каждой из частей документа с учетом изменений описана в Приказе ФНС России от 05.12.2016 N ММВ-7-21/668@. Ниже мы обозначим основные моменты, которые необходимо учесть при заполнении декларации, а также опишем, что необходимо указать на каждой из страниц.

Сдать декларацию по транспортному налогу за 2016 год обязаны юридические лица (ст. 363.1 НК РФ), на которых зарегистрированы транспортные средства (ст. 357 НК РФ). Причем не любые, а которые признаны объектом по налогу: авто, мотоциклы, автобусы, яхты, катера, моторные лодки и др. (см. ст. 358 НК РФ).

В это же статье приведен перечень позиций, зарегистрированные права на которые не обязывают заполнять транспортную декларацию за 2016 год, поскольку – это не объекты по налогу. Например, авто в угоне, транспорт сельхозназначения.

Также см. «Транспортный налог при УСН».

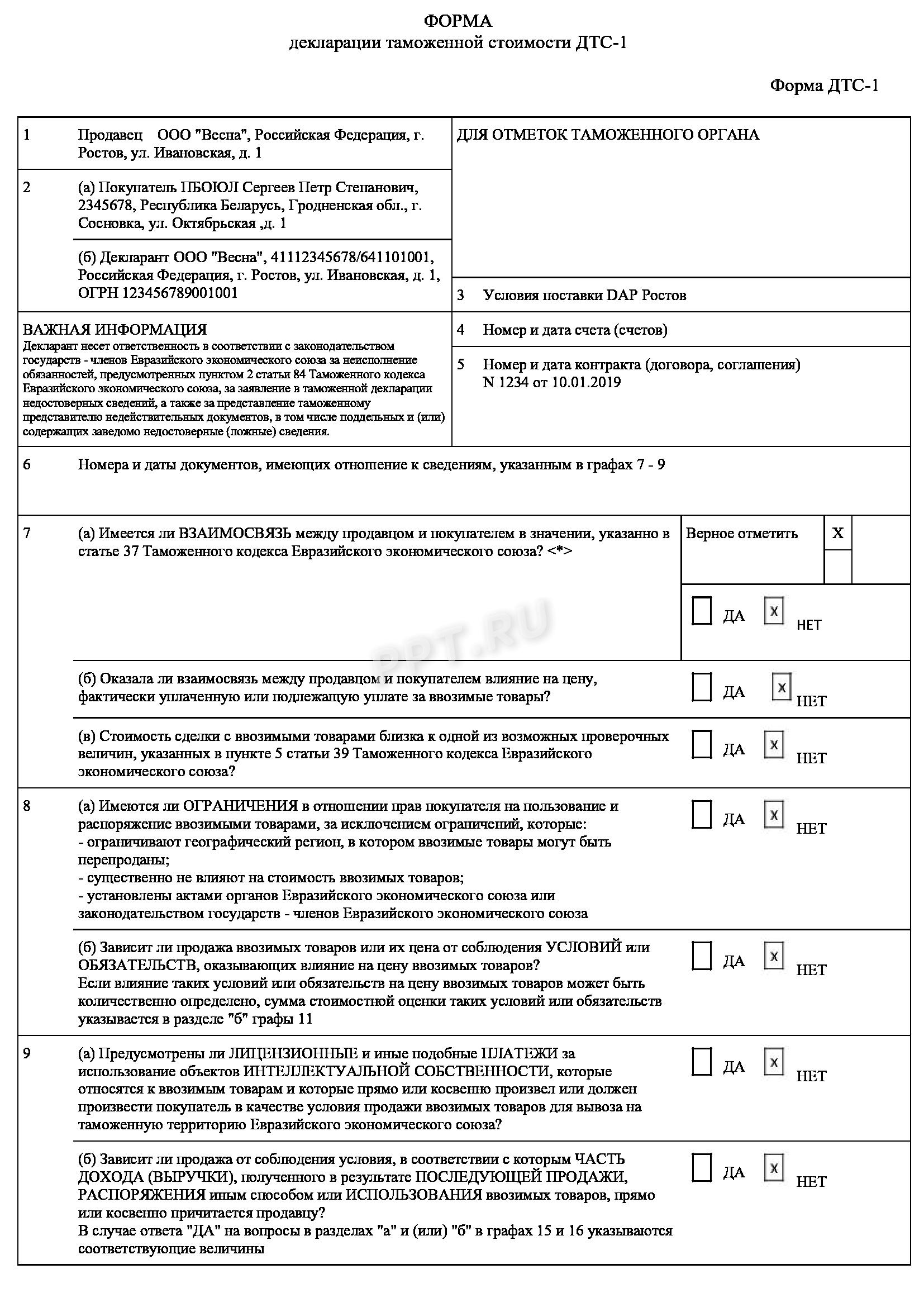

Формы ДТС-1 и ДТС-2

При ввозе товаров, продукции и прочих товарно-материальных ценностей на территорию ЕАЭС оформляются ключевые формы: декларация таможенной стоимости (формы ДТС-1 и ДТС-2). Бланки и правила их составления закреплены в Решении Коллегии Евразийской экономической комиссии от 16.10.2018 № 160.

Формуляры заполняют практически на все виды товаров, ввозимых в ЕАЭС. Но есть исключения. При декларировании таможенной стоимости ДТС не заполняется для следующих категорий товаров:

Формуляры заполняют практически на все виды товаров, ввозимых в ЕАЭС. Но есть исключения. При декларировании таможенной стоимости ДТС не заполняется для следующих категорий товаров:

- если ТМЦ помещаются под процедуры таможни, которые не предусматривают начисление и уплату пошлин, налогов и сборов;

- если заявленные величины стоимостных показателей не предусматривают обязанность по исчислению и уплате таможенных поборов, налогов и пошлин;

- если стоимость ввозимой партии не превышает допустимой суммы, установленной государством — членом ЕАЭС (максимум 10 000 долларов США), за исключением многоразовых поставок по одному контракту и повторяющихся поставок между постоянными поставщиками и покупателями в рамках разных контрактов.

Декларации заполняются в двух экземплярах. Первый экземпляр отчетной документации подается в орган таможни вместе с грузовой декларацией. Второй экземпляр, уже с отметкой таможни о получении, остается у заявителя.

Ошибки при заполнении таможенной декларации на авто

Чтобы избежать переписываний декларации, внимательно перечитывайте документ и внесенные сведения.

- Заполняют графы, где должен писать инспектор таможенной службы. Пункты, в которых вы должны прописывать информацию, мы указали выше.

- Неверно указываются данные транспортного средства. Все сведения должны быть внесены так, как они прописаны в документах.

- Указана неправильная дата. Такое бывает, ведь на оформление даются всего лишь сутки. Декларация должна быть подписана той датой, когда транспорт появился на таможенной территории.

- Прописываются дополнительные сведения о товаре. При перевозке товаров следует оформлять декларацию на ввозимый товар. В ней указываются обязательно сроки ввоза и вывоза продукции.

- Документы, которые нужны в подтверждение, не указываются в декларации. Например, если транспортном управляет гражданин по доверенности, то должны быть указаны сведения о наличии доверенности, сроках действия этого документа.

- Внесение данных на иностранном языке. Помните, что заполнять декларацию можно или на русском, или на английском языке.

- Указываются недостоверные сведения. Это касается не только документов, хотя при написании можно сослаться на ошибку в данных и исправить ее. А вот при неверном количестве пассажиров инспектор вправе возвратить декларацию и не пропускать через границу ТС.

- Исправления не были заверены. Лучше, чтобы любая ошибка или дописанная информация была заверена печатью инспектора и его подписью.

Учитывая требования по оформлению, правила и реальные ошибки, вы сможете грамотно и быстро заполнить таможенную декларацию.

Остались вопросы? Просто позвоните нам:

Декларирование автомобилей физическими лицами

Процедура декларирования автотранспортных средств производится в таможенных органах, к компетенции которых относится район регистрации человека, ввозящего автомобиль или товар. Перемещение автомобиля до таможенного органа, где будет проводиться декларирование, проходит в соответствии с процедурой таможенного транзита.

Все эти процедуры производят таможенные органы в местах убытия или прибытия транспортных средств. Открытие процедуры таможенного транзита проводится на срок, необходимый и достаточный для доставки автомобиля в место декларирования и предъявления его таможенной службе. Срок может быть продлен по обоснованному заявлению при условии, что транспортное средство находится в зоне таможенного контроля и проходит процедуру декларирования и таможенного оформления.

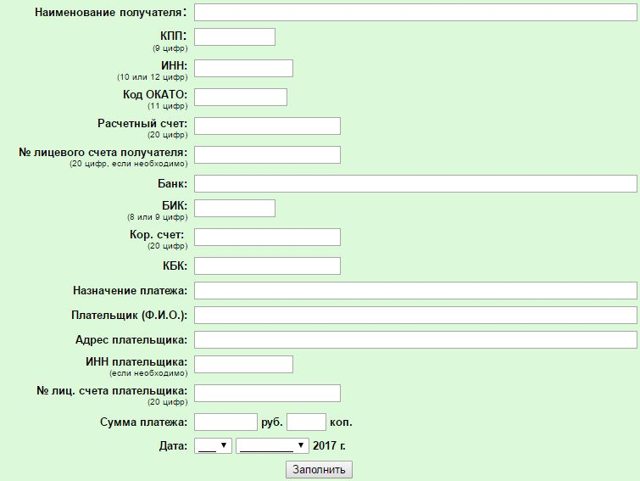

Электронное оформление таможенной декларации

ТД также возможно оформить в электронном виде, что значительно облегчает процесс заполнения намного быстрее. Для заполнения формы необходимо следовать следующим этапам:

- Лицо, поставившее товар, собирает все сведения, передает их таможенному брокеру.

- Брокер оформляет электронный бланк, опираясь на полученную информацию, до того как груз будет транспортирован на терминал.

- После прибытия, сотрудник таможни сопоставляет параметры товара со сведениями, представленными электронно.

- Брокер вводит всю информацию о транспорте. Затем посылает сотруднику таможни.

- Сотрудник таможни делает проверку заполнения электронной формы. При положительном результате он дает разрешение для провоза груза.

Электронный документ возможно отправить для оформления паспорта сделки. Получателю груза нет необходимости обращаться лично в кредитную организацию. Сотрудник банка по специальной банковской программе загружает все сведения о товаре.

Заполнение Приложения А по легковым автомобилям

Данные о двух легковых автомобилях организации (ВАЗ-21083, ВАЗ-21099) отражены на странице 06 Налоговой декларации (Приложение А), пример заполнения которой показан на с. 56 — 57.

В строке 1 указывается вид ТС и код вида ТС в соответствии с разд.7 Инструкции.

Строки 2 и 3 заполняются по графам.

В графе 1 указывается порядковый номер записи о ТС.

В графах 2 — 5 указываются данные из паспорта транспортного средства (ПТС), свидетельства о его государственной регистрации: соответственно марка, модель или модификация транспортного средства (например, ВАЗ-21099), назначение или категория транспортного средства (например, «А», «В», «С»), тип транспортного средства (например, седан), а также идентификационный номер (VIN).

В графе 6 указывается дата регистрации ТС (в нашем случае в подразделении ГИБДД г. Тамбова).

В графах 8 и 9 указываются серия, номер и дата выдачи свидетельства о регистрации транспортного средства.

В графе 10 указывается регистрационный знак транспортного средства (например, «C507АН 68»).

В графах 11 и 12 указывается мощность двигателя транспортного средства в киловаттах и в лошадиных силах соответственно.

В графе 13 указывается год изготовления ТС.

Графа 14 «Срок использования ТС» (данный показатель определяется в календарных годах от года выпуска ТС) заполняется только в случаях установления дифференцированных налоговых ставок с учетом срока полезного использования ТС.

В графе 15 «Код (по п.2 ст.358 Кодекса) » указываются коды исключения из объекта налогообложения, на основании которых ТС не облагаются транспортным налогом. Эти коды приведены в п.72 разд.6 Инструкции.

В графе 16 «Код налоговой льготы» на основании данных п.73 разд.6 Инструкции указывается код льготы по транспортному налогу.

Исходя из условий нашего примера графы 15 — 16 не заполняются.

В графах 17 — 18 указываются сведения об угоне ТС: дата начала розыска ТС и дата возврата его владельцу.

Документы, подтверждающие факт угона (кражи) ТС, выдаются органами МВД России (ГУВД, ОВД, УВД и др.), которые занимаются расследованием и раскрытием преступлений, в том числе угонов (краж) ТС.

В графе 19 указывается количество полных месяцев владения ТС, в течение которых оно было зарегистрировано за организацией в истекшем налоговом периоде. При этом месяц регистрации ТС независимо от даты (числа) регистрации принимается за полный месяц.

В аналогичном порядке определяется количество месяцев владения ТС при снятии его с учета.

В нашем примере автомобиль ВАЗ-21099 зарегистрирован 16.04.2003, поэтому количество полных месяцев владения в 2003 г. равно 9 (апрель — декабрь 2003 г.).

В графе 20 указывается коэффициент, который применяется для исчисления транспортного налога в случае регистрации ТС и (или) снятия его с учета в течение календарного года. Коэффициент определяется как отношение числа календарных месяцев, в течение которых данное ТС было зарегистрировано на налогоплательщика в истекшем периоде, к числу календарных месяцев в налоговом периоде, т.е. отношение значения графы 19 к числу 12.

В нашем примере для автомобиля ВАЗ-21099 этот коэффициент равен 0,75 (9/12).

В графе 21 «Ставка налога» указывается ставка транспортного налога, установленная законом соответствующего субъекта РФ по месту нахождения ТС.

В нашем примере — ставка налога, установленная в Тамбовской области, — 5 руб/л. с.

В графе 22 «Сумма налога» указывается сумма транспортного налога (в рублях), подлежащая уплате по месту нахождения ТС, значение которой определяется как произведение показателей граф 12, 20 и 21.

В нашем примере сумма налога составит: для автомобиля ВАЗ-21099 — 281 руб. (75 л. с. х 0,75 х 5 руб/л. с.), для автомобиля ВАЗ-21083 — 320 руб. (64 л. с. х 1 х 5 руб/л. с.).

По транспортным средствам, которые не являются объектами налогообложения (код указывается в графе 15) или по которым предоставлены льготы по транспортному налогу законами субъектов РФ (код указывается в графе 16), сумма налога не исчисляется. В этом случае налогоплательщиком по графе 22 ставится прочерк.

В нашем примере ООО «Восток» льгот по налогу не имеет.

По строке 7 «Количество транспортных средств данного вида (штук)» (в ячейке 070) указывается количество транспортных средств данного вида, которое определяется по графе 1 и должно соответствовать последнему порядковому номеру.

По строке 8 «Итого сумма налога, подлежащая уплате по транспортным средствам данного вида (рублей)» (в ячейке 080) указывается сумма налога, подлежащая уплате по всем транспортным средствам данного вида, которая определяется путем суммирования значений по графе 22.

В нашем примере сумма налога составляет 601 руб. (320 руб. + 281 руб.).

Частые ошибки при заполнении таможенной декларации

Самая часта ошибка — заполнение «не своей» части формуляра. С таможенниками такого не случается, а вот декларанты часто ошибочно вписывают неверную информацию в нижнюю часть.

Встречаются и такие огрехи:

- Описки, опечатки и последующее несоответствие сведений по регистрационным документам и сведений в декларации.

- Наличие помарок, стираний, неразборчивый почерк.

- Отсутствие заверения исправлений или дополнительных листов.

- Указание неправильной даты, то есть отличной от дня прибытия ТС.

- Внесение лишней информации, например, о перевозимых товарах. Они декларируются отдельным документом.

При выявлении ошибок таможня вправе заставить декларанта заполнить новый бланк.

пассажирская таможенная декларация лнр бланк скачать – Берег

- страна происхождение товара;

- тип груза товара согласно ЕТН ВЭД;

- масса груза;

- стоимость;

- цель ввоза и вывоза товара;

- номер транспортного средства доставляющего товар;

- иная информация, без которой невозможно произвести таможенную очистку товара;

Согласно ТК ТС Статья 180. Таможенная декларация:

При таможенном декларировании товаров в зависимости от заявляемых таможенных процедур и лиц, перемещающих товары, применяются следующие виды таможенной декларации:

- декларация на товары;

- транзитная декларация;

- пассажирская таможенная декларация;

- декларация на транспортное средство.

Если вы юридическое лицо и везёте груз:

- по территории или через территорию (от границы к границе) Таможенного Союза – нужна Транзитная декларация;

- за территорию Таможенного Союза в зарубежные страны или из данных стран – нужна Декларация на товары;

Ниже мы более подробно расскажем о декларации на товары, так как это необходимый документ для всех компаний ведущих внешнеэкономическую торговую деятельность.

Таможенная декларация на товары

Таможенная декларация на товары (ранее называвшаяся «Грузовая таможенная декларация» или «ГТД») оформляется исключительно для юридических лиц или индивидуальных предпринимателей при перемещении ими товаров через таможенную границу

Важно: подача таможенной декларации на товары производится исключительно в электронном виде.

Подача таможенной декларации

Для юридических лиц или индивидуальных предпринимателей подача декларации на товары осуществляется удалённо в электронном виде.

Подачу декларации в таможенные органы может производить как юридическое лицо / индивидуальный предприниматель самостоятельно или при помощи таможенного брокера.

Если говорить о ввезённых товарах и помещённых на склад СВХ, срок подачи декларации на товары не может превышать 2 месяцев. Данный срок может быть продлён ещё на 2 месяца. При вывозе товаров через таможенную границу сроки подачи не установлены.

Где взять таможенную декларацию на товары?

Таможенная декларация начинается с бланка. Бланк можно взять в пункте пропуска на таможне или скачать актуальную версию в сети интернет. Перед подачей декларации мы настоятельно рекомендуем проверять все указанные в ней сведения.

Небольшое различие в информации, содержащейся в декларации и фактической информации о товаре, может дорого вам обойтись. Отдельные компании, имеющие в своём штате декларанта, отдают на аутсорсинг проверку сведений в декларациях компаниям таможенным брокерам.

После проверки сведений, указанных в декларации на товар необходимо оплатить все пошлины и сборы.

Места подачи декларации на товар

Местами таможенного оформления (местом подачи декларации на товар) является любой таможенный пост Российской Федерации из перечисленных в Приказе ФТС России от 15.06.2010 года №1133.

Регистрационный номер таможенной декларации

После подачи декларантом таможенной декларации на товар в таможню, инспектор проверяет данные, указанные в декларацию.

Если не было допущено ошибок и информация в декларации соответствует всем требованиям, таможенный инспектор присваивает документу уникальный номер и визирует печатью.

До присвоения данного номера для ДТ, декларанту необходимо предоставить все документы, которые свидетельствуют об уплате всех платежей и сборов. Только после этого, таможней может быть разрешён выпуск товаров.

Выпуск таможенной декларации на товар – это финальный этап таможенного оформления грузов. После визирования инспектором штампа «Выпуск разрешён» таможней, груз перемещён через таможенную границу и может использоваться под выбранной процедурой.

Как видите, подготовка таможенной декларации довольно трудоёмкий процесс, требующий особого внимания. Во избежание финансовых рисков мы рекомендуем обращаться за выполнением данной процедуры к специалистам. Естественно, мы предлагаем свои услуги в данном направлении.

Компания Берег – это таможенный брокер, занимающий первое место в России по количеству привезённых товаров и совершённых сделок. Каждый третий товар, лежащий на полке магазина, это товар который привезла наша компания.

Не стоит изобретать велосипед. Воспользуйтесь опытом крупных компаний, которые замечательно понимают финансовую выгоду от работы с нашей компанией.

Виды ГТД

Аббревиатура может распространяться на двигатель или на автомобиль, в зависимости от того, с какой целью, в каком виде они доставляются.

На двигатель

ГТД на двигатель оформляется в случае его отдельной доставки. Автомобили могут перевозить через границу в разобранном на отдельные запчасти виде. После пересечения таможни ТС вновь собирается для использования в личных целях. По этой причине появляется необходимость учёта экспорта и импорта силовых составляющих авто.

Заполненные и утверждённые бланки необходимо сохранять, так как последующие операции с ТС без него невозможны. При замене двигателя, продаже или переоформлении авто уполномоченные органы попросят предъявить соответствующий документ. Его отсутствие или несоответствие будет расцениваться как мошенничество.

В декларации на двигатель указывается серийный номер ДВС. Дополнительные документы подтверждают законность пересечения границы.

При этом, не имеет значения техническое состояние силового агрегата, ГТД подтверждает, что конкретный объект прошёл таможенный контроль .

Покупая импортируемый автомобиль, внимательно сверяйте серийные номера кузова и двигателя с паспортом ТС.

На транспортное средство

Процедура оформления ГТД на автомобиль требуется, когда авто приобреталось в другой стране. Тогда регистрация авто без декларации невозможна — её обязательно потребуют в отделе ГИБДД.

Оформление пакета документов — прерогатива владельца груза, таможенные органы занимаются только заверением декларации. В случае продажи автомобиля покупателю выдадут заверенную копию ГТД. Необходимо досконально проверить серийные номера при регистрации авто. Любая ошибка, или неточность могут вызвать трудности и лишние вопросы.

Если перевозимое ТС приобреталось за границей физическим лицом, кроме ПТС с ГТД прилагается приходной ордер, который также вправе потребовать сотрудники ГИБДД.