Особенности обязательного страхования авто в россии

Содержание:

- Изменения 40-ФЗ об ОСАГО и перспективы дальнейшей эволюции

- Особенности оформления автогражданки по закону

- Как будет теперь

- Правила по оформлению такого полиса

- Можно ли ездить на авто без страхового документа

- Что такое европротокол?

- Каков порядок страхования автомобиля?

- От чего зависит цена

- Зачем нужен полис ОСАГО

- Виды КАСКО

- Как возмещают ущерб

Изменения 40-ФЗ об ОСАГО и перспективы дальнейшей эволюции

- Недавним важным изменением Закона об ОСАГО стала корректировка сроков осмотра представителями страховых компаний повреждённого автомобиля. Раньше страховщик мог проводить экспертизу повреждений в течение 5 дней с момента предоставления транспортного средства к осмотру. Новое положение обязывает страховую организацию проводить оценку ущерба в течение 5 дней с момента подачи заявления о ДТП страховщику.

- Одновременно был введён запрет на независимую экспертизу, которая зачастую проводилась в пользу одной из сторон. Документы с оценкой ущерба, созданные на основе самостоятельно организованной экспертизы, в настоящий момент не имеют юридической силы.

- Срок рассмотрения любых претензий владельцев транспортных средств, предъявляемых к страховым компаниям, увеличен с пяти дней до десяти.

- С 1 сентября срок действия полиса ОСАГО не может быть меньше одного календарного года.

- С мая 2017 года в России будет действовать натуральное возмещение по ОСАГО, которое коренным образом изменит ситуацию на рынке автострахования. Прямые денежные компенсации будут заменены перечислением денег на счета СТО, занимающиеся ремонтом повреждённых автомобилей. Список ремонтных мастерских, с которым страховая компания заключает договор, должен был опубликован на официальном сайте страховщика. Если предложенные сервисы по каким-то причинам не устраивают страхователя, то он может обратить в страховую компанию с аргументированным заявлением. Этот механизм вступил в силу 28 марта 2017 года, когда внесённые изменения были утверждены Президентом РФ В.В. Путиным.

- В этом году увеличены страховые выплаты по ОСАГО по Европротоколу, лимит которых теперь составит 100 000 рублей. Денежная компенсация при страховых случаях будет предоставляться, если счёт СТО превышает лимит в 400 000 рублей, а страхователь не желает доплачивать разницу из своего кармана. Финансовое возмещение также будет осуществляться:

— при высоких рисках нарушения сроков ремонта (30 дней),

— в случае невозможности восстановления аварийного транспортного средства,

— при наличии дополнительных письменных соглашений на этот счёт между страхователем и страховщиком.

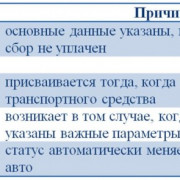

Дебаты вокруг статей нового Закона об ОСАГО продолжаются и в настоящее время. Причина разнообразных трений заключается в следующих позициях:

- недостаточная ответственность страховых компаний за выполнение своих обязательств;

- возможность двоякого толкования некоторых положений, которые не совсем точно определяют ситуации и понятия;

- высокая вероятность неадекватных выводов судебных инстанций, которые зачастую оказываются в трудно разрешимых правовых казусах;

- распространение поддельных полисов ОСАГО;

- необходимость доплаты за ремонт пострадавшего автомобиля «из кармана» пострадавшей стороны

Кроме перечисленных пунктов существует ещё ряд позиций, требующих дальнейшей доработки с учётом объективных реалий. Поэтому даже новая редакция Закона об ОСАГО однозначно будет подвергаться различным корректировкам в ближайшем будущем.

Так с 1 января 2017 года приобрести полис ОСАГО можно будет через интернет. Одновременно вступит в силу право регрессного требования страховой компании к лицу, причинившему вред в определённых Законом случаях. Особыми пунктами выделяется ответственность за умышленное предоставление недостоверных сведений при покупке электронного полиса ОСАГО, которое приводит к занижению стоимости страховки. В этом случае виновная сторона не только оплатит ремонт транспортного средства, но и возместит страховой компании разницу в страховом полисе.

Такая законодательная практика, по мнению экспертов, является нормальным явлением цивилизованного общества, желающего защитить права своих граждан в справедливом правовом поле. Специфика этого закона России заключается в неоднозначном отношении к исполнению положений законодательства, усложняемом многочисленными попытками страховых сообществ занизить или аннулировать свои обязательства. Принимаемые поправки к закону 40-ФЗ об обязательном страховании гражданской ответственности позволяют повышать эффективность данного законодательного акта.

|

Вступили в действие поправки в закон об ОСАГО с 28 апреля 2017 года |

Особенности оформления автогражданки по закону

В ст. 4 закон обязывает собственников автомобилей страховать гражданскую ответственность, предусматривая исключение только в отношении машин, чья предельная скорость не превышает 20 км/ч, не предназначенных для движения по дорогам общего пользования, ТС, принадлежащих военизированным формированиям.

В ст. 5 закона указывается, что договор ОСАГО между клиентом и страховой компанией, должен заключаться в порядке, соответствующем правилам, утвержденным законопроектом № 251-ФЗ, принятым в июле 2013 года.

Согласно правилам, принятым ФЗ, при заключении договора должны соблюдаться следующие условия:

- продолжительность действия ОСАГО составляет до 12 месяцев;

- положения полиса могут предусматривать внесение определенного количества лиц, допущенных владельцем к управлению, или не ограничивать число водителей;

- собственник авто, заключающий договор, обязан предоставить СК персональную информацию, необходимую для составления полиса, с обязательствами страховой компании по соблюдению необходимых правил конфиденциальности;

- возможность ограниченного использования машины в период действия полиса, с указанием временных отрезков, на которые распространяется защита;

- обязанность собственника авто в трехдневный срок от момента постановки машины на учет в ГИБДД внесения регистрационных сведений в бланк страховки и единую информационную базу;

- утверждение общепринятой формы бланка страхового полиса и извещения страховщика о произошедшем ДТП;

- указание перечня ситуаций, допускающих возможность досрочного разрыва договора по инициативе каждой из сторон.

На основе перечисленных условий ФЗ, каждым страховщиком должны утверждаться правила, по которым работает компания.

Как будет теперь

На смену единому базовому тарифу на регион приходит динамический базовый тариф. Он будет присваиваться в зависимости от факторов, которые установят страховые компании — аккуратности вождения, немного усовершенствованного учёта параметров возраста водителей, стажа и их связи с оценкой наступления риска по ОСАГО.

То есть раньше страховщик должен был устанавливать единый тариф для всех водителей на определённой территории, и от внимательности конкретного водителя мало что зависело, разве что его персональная история вождения — КБМ. А теперь в силах каждого «заработать» себе минимальный тариф.

До 24 августа 2020 года страховщик тоже устанавливал базовую ставку внутри коридора, но принимать во внимание он мог только категорию и назначение ТС в привязке к территории. Поэтому в одном городе все граждане — владельцы легковых ТС имели один и тот же базовый тариф

Например, если Краснодар — это убыточный регион для страховщиков, то компании там абсолютно для всех автовладельцев устанавливали верхнюю границу коридора. И получалось, что даже если человек — идеальный водитель, но живёт в Краснодаре, то он должен был платить больше, чем водитель, допустим, в Омске, где в среднем убыточность для страховщиков ниже и где они выставляют нижнюю границу коридора.

Средняя убыточность по региону раньше была ключевым фактором, от которого считалась базовая ставка. И это не давало возможности индивидуализировать тариф. Сейчас у страховых компаний есть возможность использовать накопленный опыт тарификации в каско, который, скорее всего, будет перенесён теперь и в ОСАГО.

Правила по оформлению такого полиса

Законодательством Российской Федерации не указано, как точно должны вноситься данные в страховой полис. Они могут быть как напечатаны на компьютере, так и написаны от руки. Данные в страховом полисе вписывает страховой агент, который должен прописать вот что:

- Номер страховки, то есть десять цифр за серией заявления.

- Насколько долго страховой полис является действительным. Обычно вверху страницы ставится начало действия полиса, а внизу страницы его окончание.

- То время пользование автомобилем, в которое владелец транспортного средства может рассчитывать на страховые выплаты.

- Далее необходимо заполнять пункты страхового полиса. В первом пункте указываются фамилия, имя, отчество в именительном падеже так, как в личном паспорте клиента. Если дело касается юридических лиц, то в первом пункте записывается полное наименование компании. В этом же пункте, но немного ниже, необходимо написать данные о владельце транспортного средства.

- Второй пункт представляет собой небольшую анкету о сведениях автомобиля.

- В третьем пункте требуется написать всех лиц, которые прямо или косвенно будут задействованы в страховании. В случае с ограниченным полисом в нижней части бланка ставится галочка, а в специально отведённую таблицу вписываются данные о лицах, участвующих в страховании. Если же страховка неограниченная, то достаточно поставить галочку в верхнем углу, при этом никаких таблиц заполнять не надо.

- Следующие три пункта записываются автоматически.

- В седьмом пункте пишем цену страховки, а восьмой пункт заполняется по желанию или при необходимости.

- Также необходимо учитывать, что на полисе должно присутствовать несколько печатей: в верхнем левом углу, в правом нижнем углу и в восьмом пункте, если есть необходимость его заполнять.

Можно ли ездить на авто без страхового документа

Решить дилемму, обязательно ли страховать свое авто, можно, сопоставив стоимость самого дорогого полиса и последствия даже небольшой аварии. Полученная разница будет лучшим доводом в пользу оформления соглашения.

Еще одним убедительным доводом для составления договора является закрепление ОСАГО на законодательном уровне. Штраф за езду без этого полиса составляет 500-800 рублей. Не исключена ситуация, когда владелец авто попадается представителям ГИБДД и платит штраф. После этого его данные передаются на все посты, где его будут останавливать и взимать новые штрафы. Такая поездка может обойтись дороже, чем стоимость неограниченного договора.

Существует перечень транспортных средств, которые могут передвигаться без ОСАГО:

- прицепы, полуприцепы, трейлеры;

- гусеничная техника, тракторы и прочие машины, скорость которых не превышает 20 км/ч;

- автомобили иностранных государств, если они не подлежат перерегистрации в ГИБДД;

- машины, находящиеся в собственности Вооруженных Сил РФ;

- легковые, грузовые автомобили в пределах частного участка без выезда на трассы общего пользования.

В остальных случаях приобретение ОСАГО является обязанностью гражданина, который хочет максимально снизить расходы от потенциально возможной аварии.

Что такое европротокол?

Европротокол (упрощенное оформление) — это процедура составления документов для

возмещения убытков по ОСАГО без участия сотрудников ГИБДД. Для этого должны быть

одновременно соблюдены следующие условия:

- ДТП произошло в результате столкновения двух ТС, чьи владельцы застрахованы по ОСАГО;

- Авария стала причиной нанесения ущерба только указанным в первом пункте ТС;

-

Между участниками ДТП нет разногласий по его обстоятельствам и полученным

повреждениям, соответствующая информация зафиксирована в бланке извещения согласно

правилам ОСАГО; -

Сумма ущерба не превышает 100 000 рублей (если размер больше, вам будет выплачено

только 100 000 рублей).

Каков порядок страхования автомобиля?

Прежде, чем обратится страховую компанию, вам необходимо раздобыть все необходимые документы для оформления полиса.

Согласно действующему страховому законодательству, процедура приобретения полиса ОСАГО в настоящие время полностью унифицирована, а это значит, что независимо от того, в какую страховую компанию вы обратитесь, вы заплатите одну и ту же сумму и вам придутся предоставить один и тот же пакет документов.

Прежде, чем обращаться в страховую компанию, рекомендуется самостоятельно рассчитать стоимость вашего полиса. Для того чтобы узнать сколько стоит страховка на авто, вы можете воспользоваться онлайн калькуляторами, которые созданы для того, чтобы каждому водителю была известна цена страховки автомобиля.

Итак, вам известна приблизительная цена полиса на ваш автомобиль, теперь необходимо собрать все документы, без которых не обойтись при оформлении страховки.

Вам необходимо иметь собой паспорт, ваше водительское удостоверение, свидетельство о регистрации транспортного средства, водительские удостоверения всех водителей, которые будут иметь право управлять вашем транспортным средством, а также талон технического осмотра автомобиля. Когда у вас есть все эти документы, необходимо написать заявление страховщикам.

- Напомню, что в настоящее время некоторые транспортные средства вовсе не нуждаются в приобретении полиса ОСАГО.

- Таковыми являются все транспортные средства, максимальная скорость которых не превышает 20 км в час, весь транспорт, который является собственность министерства обороны, за исключением легковых автомобилей, а также транспорт, который используется в сельском хозяйстве.

- Не нуждается в ОСАГО и автомобили, застрахованные в международных страховых компаниях.

Если ваш автомобиль вне этого списка, значить вам обязательно нужен полис ОСАГО. Как было сказано выше, цена полиса не зависит от того, какую страховую компанию вы выбрали. Выбор компаний, где застраховать машину достаточно большой и разнообразен.

Когда у вас на руках есть все вышеперечисленные документы, вам следует обратиться в одну из страховых компаний, где страховой полис вам могут сделать за несколько минут.

При подписании договора со страховой компанией необходимо обратить внимание на то, что страховщики должны вам выдать на руки два чистых бланка извещения о дорожно-транспортном происшествии. Эти бланки понадобятся, если вы решите оформить ДТП без сотрудника ГИБДД

К примеру, вы стали участником ДТП, где немного задели чью то машину. ДТП не серьезное, и вы можете обойтись без сотрудника ГИБДД, если на это согласен владелец помятого вами автомобиля

Эти бланки понадобятся, если вы решите оформить ДТП без сотрудника ГИБДД. К примеру, вы стали участником ДТП, где немного задели чью то машину. ДТП не серьезное, и вы можете обойтись без сотрудника ГИБДД, если на это согласен владелец помятого вами автомобиля.

Очень важно обратить внимание на размер максимальной суммы выплаты при ДТП. Сегодня максимальная сумма компенсации равна от 160 до 500 тыс. рублей

На первый взгляд, этой суммы достаточно

рублей. На первый взгляд, этой суммы достаточно.

Однако бывают случаи, когда этой суммы не хватает даже на половину ремонта автомобиля. В таком случаи рекомендуется воспользоваться дополнительными услугами страховой компании.

Многие компании позволяют расширить полис ОСАГО полисом ДСАГО (полис дополнительного страхования). Стоит такой полис не так уж и дорого.

Его наличие значительно увеличивает сумму компенсации, в отдельных случаях даже в несколько раз. Условия оформления ДСАГО отличаются у разных страховых компаний.

Для того чтобы оформить страховку более выгодных для вас условиях, рекомендуется рассмотреть предложения разных страховых компаний.

От чего зависит цена

- Страховая сумма.

Данная сумма является максимально установленным порогом выплат в случае наступления страхового случая. Цена на покупку полиса прямо от нее зависит.

Например, если страховая сумма будет составлять 300 тысяч рублей, то цена полиса в год обойдется вам примерно в 1200–1800 рублей. Если же вы желаете страховую сумму в размере 30 миллионов рублей, то и цена страховки также возрастет в 10 раз до 12–18 тысяч рублей в год.

Для большинства владельцев автотранспорта вполне достаточно размера страховой суммы, не превышающей полутора миллионов рублей, с обязательными ежегодными тратами на полис ДСАГО 3,5–5 тысяч рублей.

- Статистика.

В этот пункт входит множество факторов, который каждый отдельный страховщик рассматривает индивидуально. Вот наиболее частые и используемые:

- характеристики вашего автотранспорта: год выпуска, мощность двигателя, грузовая или легковая машина. Все это так или иначе учитывается при формировании цены;

- регион вождения. Статистика ДТП по разным регионам РФ существенно отличается, поэтому вы должны указать тот регион, в котором планируете ездить большую часть времени. Сам полис работает на всей территории РФ;

- количество водителей. Если вы водите свое ТС самостоятельно, цена будет одной, если его используют и другие люди по доверенности, она может несколько возрасти;

- опыт и водительский стаж. Изучение статистики ДТП позволили страховщикам выявить связь между этим параметром и размером цены страховки;

- ваша статистика. Вся доступная информация о ваших прошлых ДТП, которая хранится в информационной базе ОСАГО, станет достоянием страховой компании. Исходя из этих данных цены на страховку могут подниматься или опускаться.

- Срок действия полиса.

Существуют различные варианты заключения страхового договора, но оптом, как известно – всегда дешевле. Сам полис ДСАГО можно оформить сроком от 1 месяца до 1 года.

- Учет износа.

Страховщик также смотрит на износ запчастей вашего автотранспорта и накидывает цену за большой пробег и общее состояние автомобиля. При страховом случае сумма возмещения будет меньше, поскольку все страховщики пользуются одной и той же базой и таблицами расчетов.

При этом можно выбрать пункт выплаты без принятия уровня износа во внимание. Тогда и цена полиса закономерно будет выше, но это вполне оправданно, ведь покрываются все затраты на ремонт и приобретение новых запчастей

До момента заключения договора рекомендуется ознакомиться с правилами оценки стоимости ремонта в вашей страховой компании.

Зачем нужен полис ОСАГО

ОСАГО защищает вас от непредвиденных трат в случае ДТП:

- Если вы стали виновником ДТП, ваша страховая компания за вас возместит ущерб имуществу и здоровью пострадавших. За ремонт вашего автомобиля по полису ОСАГО не заплатят. Но вы вправе дополнительно приобрести полис каско, который покроет эти расходы. При одновременной покупке двух этих полисов их могут оформить на одном бланке. Ремонтировать свой автомобиль придется самостоятельно (если вы не приобрели заранее полис автокаско).

- Если разбили вашу машину, её ремонт оплатит страховая компания виновника аварии.

- Если в аварии виновны оба водителя, страховые компании заплатят обоим — обычно возмещают половину нанесенного ущерба. В спорных случаях степень ответственности каждого участника ДТП и соотношение выплат определяет суд.

Максимальный размер выплаты на ремонт по ОСАГО составляет 400 000 рублей. Если восстановление авто обойдется дороже, пострадавший вправе потребовать от виновника ДТП доплатить разницу между фактическим ущербом и страховым возмещением.

Чтобы свести к минимуму риск денежных потерь, в дополнение к ОСАГО вы можете купить полис ДСАГО — добровольной автогражданской ответственности

Покрытие по такому полису может быть гораздо выше — хоть до 30 млн рублей. В этом случае, даже если по вашей вине сильно пострадает очень дорогой автомобиль, вам не придется оплачивать его ремонт.

Какие документы нужны для оформления полиса

По закону нужны следующие документы:

- паспорт или иной удостоверяющий личность документ — для физического лица;

- свидетельство о государственной регистрации юридического лица — для юридического лица;

- ПТС или другой документ о регистрации транспортного средства — свидетельство о регистрации, технический паспорт или технический талон;

- водительское удостоверение или его копия — для всех, кто будет управлять транспортным средством;

- диагностическая карта транспортного средства, которая подтверждает его соответствие обязательным требованиям безопасности;

- заявление на страхование.

Страховщик не вправе отказать вам в полисе ОСАГО, если вы предоставили весь комплект документов. Вы можете обратиться в любой филиал лицензированной страховой компании или купить полис онлайн на ее сайте. Если вам отказывают в оформлении полиса, вы можете направить жалобу в Банк России.

Виды КАСКО

Итак, придя в страховую компанию, вы можете заключить договор на:

- полное КАСКО;

- частичное;

- от угона;

- на условиях «полная гибель»;

- агрегатное или неагрегатное;

- с франшизой;

- мини;

- в рассрочку;

- 50 на 50.

Каждый из этих видов страхования имеет свои отличия в цене и выплатах.

Полное КАСКО

Чтобы предусмотреть все возможные катаклизмы, следует заключать полное КАСКО. При этом и стоимость страхового пакета будет соответствующей. Но если, не дай бог, пострадает ваша «ласточка», страховая компания выплатит ущерб. Это произойдёт в таких случаях:

- повреждение машины в ДТП;

- наезд на препятствия;

- взрыв или пожар;

- стихийное бедствие;

- вандализм;

- угон или хищение.

@search.creativecommons.org

В благодарность за заключение полного КАСКО страховая компания может предусмотреть для вас бонус. К примеру, обеспечить бесплатным эвакуатором или предоставить услуги автоюриста. А на время ремонта вашего транспортного средства выдаст в аренду другой автомобиль.

Частичное

Вам существенно снижают цену полиса в обмен на избирательность рисков. Обычно в этом случае исключают выплаты за угон и хищение, а предоставляют компенсацию при повреждении машины в ДТП или от рук вандалов. Если вы содержите авто на охраняемой автостоянке или в гараже, то вполне можете воспользоваться данным видом страхования.

Полная гибель

Этот полис подразумевает выплату компенсации, если автомобиль потерял более 65 % от рыночной стоимости. Подобное может произойти во время затопления, разборки машины во время угона, невозможности восстановления после ДТП. Обычно такую страховку оформляют владельцы дорогих машин.

@search.creativecommons.org

Только следует знать, что после повреждений авто, связанных со стихийными бедствиями или массовыми протестами, выплаты не предусматриваются.

Мини

Автолюбитель платит примерно 50-60 % страховой суммы, при этом отказываясь от компенсации некоторых рисков. Возмещение ущерба он получит при аварии, угоне, различных форс-мажорах, но сумма страховки не превысит 75 % стоимости транспортного средства без учёта амортизации.

От угона

Такой полис обойдётся в 3-5 % стоимости автомобиля. Страховщики рассчитают сумму с учётом статистики угонов данной модели по стране. Но, выплачивая страховку, они обязательно вычтут амортизацию. Ещё могут предоставить скидки на приобретение и установку противоугонных систем.

50 на 50

Страховщик оплачивает половину стоимости полиса. Если повезёт, и авто проездит весь срок без ЧП, доплачивать вторую половину не придётся. Но несчастливым водителям, попавшим в передрягу и обратившимся за страховкой, придётся выложить и вторую часть суммы, чтобы получить компенсацию за ремонт.

В рассрочку

Можно договориться со страховой компанией и выплачивать сумму по КАСКО не всю сразу, а частями, скажем, на протяжении 3-6 месяцев.

С франшизой

Водителю уменьшают сумму страховки. Но в пределах франшизы (обычно 5-10 тыс. руб.) ремонт он оплачивает сам. Страховая компания подключается только в случае, если автомобиль получил серьёзные повреждения и платит деньги поверх франшизы.

В некоторых случаях договором предусмотрены страховые выплаты после второго и третьего ДТП в течение срока действия полиса.

Агрегатное и неагрегатное

При агрегатном виде (стоит дешевле) страховые выплаты проводятся в первый раз в полном объёме, а в дальнейшем уменьшаются на эту сумму. При неагрегатном (полис дороже) будет произведено столько выплат, сколько было страховых случаев.

@search.creativecommons.org

Для любителей особых наворотов предлагается услуга – умное КАСКО. На автомобиль устанавливается телематика и считывается посредством спутниковой связи системой страховой компании.

В зависимости от марки вашего авто и условий его хранения, вы можете выбрать любой из видов страховки. Проследите, чтобы в договоре обязательно было указано, каким образом будет происходить возмещение убытков – в виде денежной компенсации или это будет проведение ремонта за счёт страховой компании.

Как возмещают ущерб

С апреля 2017 года по закону об ОСАГО приоритетная форма возмещения ущерба — восстановительный ремонт. Страховщики отправляют пострадавшие легковые автомобили россиян на свои партнерские станции технического обслуживания (СТО). Если у вас новый автомобиль — не старше двух лет, вас направят к официальному дилеру вашей марки.

-

Без учета износа

При восстановительном ремонте, в отличие от денежной выплаты, страховая компания не учитывает износ деталей и агрегатов. На ваш автомобиль поставят только новые запчасти.

-

Гарантия качества

Минимальный гарантийный срок на ремонт автомобиля — 6 месяцев, на кузовные и лакокрасочные работы — 12 месяцев.

-

Фиксированный срок

Предельный срок ремонта — 30 рабочих дней со дня поступления автомобиля на СТО. За нарушение сроков ремонта страховщик заплатит вам неустойку — 0,5% от суммы страхового возмещения.

Можно ли выбрать автосервис самому

Вы можете выбрать любой автосервис из списка страховщика в радиусе 50 км от вашего дома или места аварии. Сделать выбор можно как при покупке полиса, так и на этапе урегулирования убытка.

Страховщик обязан публиковать на своем сайте актуальный список партнерских СТО с адресами, марками обслуживаемых автомобилей и примерными сроками ремонта.

Если вы хотите отремонтировать автомобиль в автосервисе, с которым у страховщика нет договора, надо получить письменное согласие страховой организации. В заявлении о страховом возмещении укажите полное наименование выбранной СТО, ее адрес и платежные реквизиты, чтобы страховщик мог перевести ей оплату за ремонт.

Получить деньги можно в следующих случаях:

- В списке страховой компании нет СТО недалеко — в пределах 50 км — от вашего дома или места аварии. И вы не согласны на транспортировку автомобиля за счет страховой компании в удаленный автосервис.

- Автомобиль новый, а в списке страховой компании нет официального дилера нужной марки.

- Страховая компания не может направить машину на ремонт на СТО, выбранную при заключении договора.

- Ущерб от ДТП превышает 400 тысяч рублей, и потерпевший не согласен доплачивать за ремонт на СТО страховщика.

- Машина не подлежит восстановлению.

- Владелец поврежденного автомобиля — инвалид.

- Владелец погиб или получил сильные травмы. Деньги могут получить близкие: супруг, родители или дети.

- Все участники ДТП признаны виновными и не согласны сами доплачивать за ремонт. Автовладелец и страховая компания заключили соглашение о возмещении ущерба деньгами.

Что делать, если качество ремонта не устраивает

Во время гарантийного срока вы можете написать заявление страховщику с требованием исправить недостатки. Эксперт страховой компании обязан осмотреть ваш автомобиль в течение 5 дней и отправить на ремонт, если информация о недостатках подтвердится.